1위 수성 필사적인 삼성운용...더 낮은 수수료로 재반격

삼성ㆍ미래에셋 격차 2%대 유지…치열한 경쟁 불가피

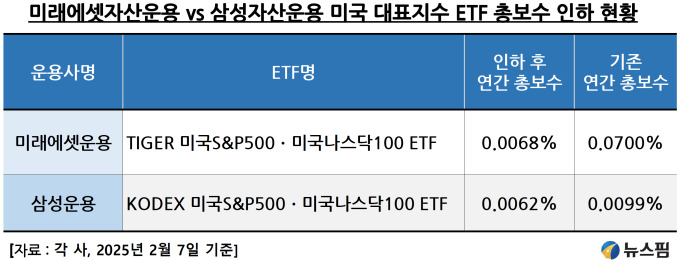

[서울=뉴스핌] 한태봉 전문기자 = 국내 ETF(상장지수펀드) 시장 점유율 1위를 차지하기 위해 미래에셋자산운용이 미국 대표지수인 S&P500과 나스닥100 TIGER ETF의 연간 총보수를 기존 0.07%에서 10분의 1인 0.0068%로 전격 인하했다.

이에 삼성자산운용에서도 곧바로 동일 유형 ETF의 연간 총보수를 기존 0.0099%에서 0.0062%로 인하하며 맞대응했다. 시장 점유율 1위와 2위 운용사가 자기파괴 수준의 수수료 경쟁에 돌입함에 따라 나머지 경쟁사들은 충격속에 대응 방안을 고심 중이다.

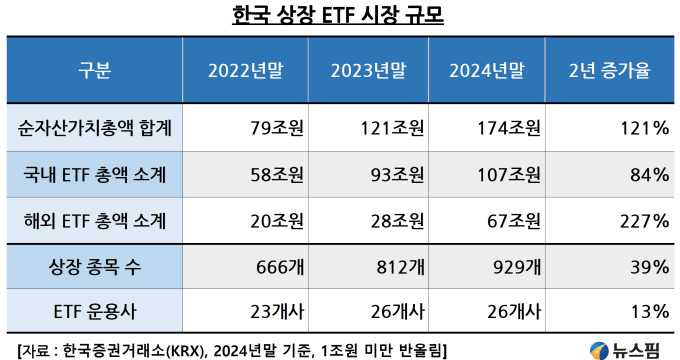

한국의 ETF 시장은 지난 2년간 초고속 성장했다. 2023년말 기준 순자산총액은 121조원으로 전년 대비 43조원 증가했다. 또 2024년말 기준 174조원으로 전년 대비 53조원 증가했다. 2년 누적 증가율은 무려 121%로 달한다. 지난 2년 간 국내 ETF 증가율은 84%인데 비해 해외 ETF 증가율은 3배 가까운 227%라는 점도 눈에 띈다.

|

ETF 시장의 급성장 배경은 뭘까? 똑똑해진 한국 투자자들이 펀드보다 훨씬 저렴한 ETF의 수수료와 편리성에 매료된 덕이다. 노후대책의 핵심 수단인 퇴직연금, 연금저축, IRP, ISA 계좌 안에 '해외 ETF' 편입 시 높은 절세혜택도 원인 중 하나다.

◆ 해외주식 강한 미래에셋…미국 지수 ETF 1위 수성의지 확고

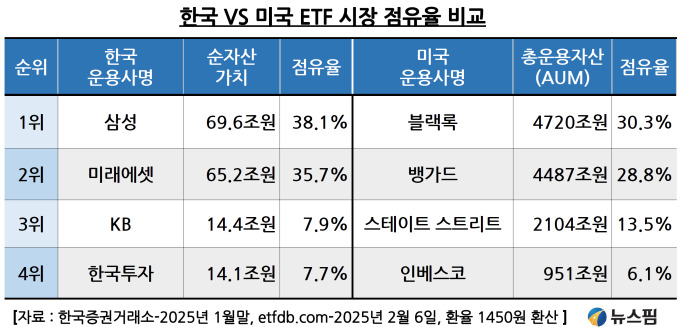

미래에셋운용의 이번 수수료 파괴가 국내 ETF 시장에 미치는 영향력은 막대하다. 현재 ETF 시장은 2025년 1월말 기준 183조원 규모로 더욱 커졌다. ETF 시장점유율 1위는 삼성자산운용으로 38.1%다. 시장점유율 2위인 미래에셋자산운용 점유율은 35.7%다. 양 사간 격차는 2.4%포인트(P)에 불과하다.

전통적으로 삼성운용은 한국 주식 ETF에 강하다. 대표 ETF인 'KODEX 200'의 순자산 규모는 2025년말 1월말 기준 5조7000억원으로 동일 유형의 미래에셋 TIGER ETF 규모를 압도한다. 반면 미래에셋운용은 해외 주식 ETF에 강하다.

그런데 작년 4월부터 해외주식 ETF의 성장성에 주목한 삼성운용이 'KODEX 미국S&P500'과 'KODEX 미국나스닥100'의 해외 주식 ETF 총 보수를 기존 연 0.05%에서 0.0099%로 크게 낮춘 바 있다. 모두 삼성이 미래에셋에 비해 순자산총액에서 열세를 보이는 미국 대표 지수 ETF 상품들이다.

|

삼성운용의 과감한 수수료 인하전략은 어느 정도 효과를 봤다. 2025년 1월말 기준 미래에셋운용의 간판 ETF인 'TIGER 미국S&P500 ETF'는 1년 전보다 5조7000억원 증가한 7조9000억원을 기록했다. 또 'TIGER 미국나스닥100 ETF'는 2조1000억원 증가한 4조5000억원을 기록했다. 각각 262%와 82% 증가한 수치다.

반면 삼성운용의 'KODEX 미국S&P500TR ETF'의 2025년 1월말 잔고는 1년 전보다 3조1000억원 증가한 3조8000억원이다. 증가한 자산규모는 미래에셋에 못 미치지만 증가율은 456%로 미래에셋의 262%보다 훨씬 더 높다. 'KODEX 미국나스닥100 ETF'도 1년 전보다 1조3000억원 증가한 1조9000억원을 달성했다. 증가율은 217%로 미래에셋의 82%보다 높다.

작년 4월의 수수료 전쟁 때 미래에셋운용은 직접적인 맞대응을 자제해 왔다. 하지만 이 추세로 간다면 미래에셋과 삼성과의 해외 ETF 순자산규모가 역전되지는 않더라도 격차를 크게 벌리기는 어려운 구도다. 전략변화가 절실한 시점이다. 미래에셋이 이번에 전격적으로 수수료 인하를 단행한 배경이다.

그럼에도 미래에셋운용이 기존 삼성운용의 0.0099%보다도 낮은 0.0068%의 파격적인 총보수 인하전략을 꺼낼 거라고 예상한 시장 관계자는 거의 없다. 이번에 인하를 단행한 2개 ETF의 순자산총액 합계액만 해도 12조6000억원이다. 주력 ETF의 수수료를 기존의 10분의 1로 떨어뜨리는 건 결코 쉬운 결정이 아니다.

따라서 이번 전략은 한국 금융사에서 중대한 변곡점마다 과감한 결정으로 새로운 역사를 써 왔던 박현주 회장의 의지일 수 있다는 게 시장의 평가다. 결국 수익성보다 순자산 규모 확대를 통해 한국과 글로벌 ETF시장에서의 입지를 더욱 강화하겠다는 공격적인 포석이다. 올해 미래에셋운용이 ETF 시장 점유율 1위를 차지하겠다는 의지는 그만큼 강력해 보인다.

◆ 점유율 1위 수성 절실한 삼성운용…더 낮은 수수료로 반격

삼성운용 역시 점유율 1위 수성에 필사적이다. 이는 삼성운용의 자존심이 걸린 문제다. 특히 삼성운용은 최근 정부의 세법개정에 따라 간판 해외 ETF가 '토탈리턴(TR)형'에서 '프라이스리턴(PR)형'으로 유형전환이 진행되면서 일부 자금의 이탈 가능성에도 대비해야 한다.

'토탈리턴(TR)형'이란 이자·배당 등의 분배금 수익을 바로바로 지급하지 않고 '한꺼번에 돌려준다'는 뜻이다. 즉 ETF를 완전히 매도하기 전까지 분배금 전액을 자동 재투자해 주는 상품으로 인기몰이 했다. 이 전략으로 가장 큰 재미를 봤던 ETF가 삼성운용의 간판 해외 ETF인 KODEX 미국S&P500과 KODEX 미국나스닥100 ETF였다.

만약 KODEX 미국 S&P500 ETF에 1억원을 투자해 배당금으로 2%인 200만원이 지급될 경우 기존에는 자동 재투자돼 배당소득세 등의 과세가 이연되는 효과가 있었다. 하지만 기획재정부는 해외주식형 ETF에 대해서는 이런 과세이연이 과도한 혜택이라고 판단해 올해부터 이를 금지했다.

따라서 KODEX 미국S&P500과 KODEX 미국나스닥100 ETF는 기존의 '토탈리턴(TR)형'에서 분배형인 '프라이스리턴(PR)형'으로의 변경을 진행했다. 삼성운용만의 강력한 상품 차별성이 사라지는 셈이다. 이런 악재에 더해 미래에셋운용이 비슷한 상품에 수수료 인하로 공격해 온 상황이다. 이에 삼성운용은 즉각적으로 미래에셋운용보다 더 낮은 총보수 인하로 대응했다.

|

미래에셋이 한국 ETF 시장에서 1위를 차지하려는 전략이 성공하려면 국내보다 미국 ETF 자산이 많은 만큼 올해 미국 증시가 호조를 보이는 것도 중요하다. 만약 한국 증시는 상승하고 미국 증시는 하락하는 의외의 상황이 벌어진다면 한국 주식 ETF 순자산 규모가 큰 삼성운용이 유리해질 수도 있다. 또 삼성운용의 즉각적인 수수료 인하 대응으로 해외 ETF 격차가 크게 벌어지기 어렵다는 점도 걸림돌이다.

◆ 미국 ETF 점유율 1위 블랙록과 2위 뱅가드 전쟁도 점입가경

그런데 ETF 전쟁은 한국에서만 벌어지는 게 아니다. 세계 금융의 중심지인 미국에서도 ETF 전쟁이 한창이다. 미국 ETF 시장점유율 1위와 2위를 달리고 있는 블랙록과 뱅가드의 경쟁도 점입가경이다.

|

미국 1위인 블랙록의 시장점유율은 6년 전인 2018년에는 40%에 육박했다. 하지만 지난 6년간 점유율이 꾸준히 감소해 2025년 현재는 30.3%까지 낮아졌다. 반면 파격적으로 낮은 수수료를 무기로 한 뱅가드의 ETF 점유율은 28.8%까지 꾸준히 상승해 왔다. 1위인 블랙록과의 격차는 이제 1.5%까지 좁혀졌다.

그나마 2024년 2월에 가장 인기가 뜨거웠던 비트코인 현물 ETF를 블랙록이 출시했을 때 뱅가드는 회사의 투자철학을 이유로 이를 포기했다. 따라서 블랙록이 약 80조원 규모의 자산(AUM) 이득을 봤는데도 이 정도다. 올해 주목할 점은 ETF 시장점유율 2위인 뱅가드 역시 1위 달성을 위한 승부수를 띄웠다는 사실이다.

뱅가드는 2월 1일부터 87개의 펀드 및 ETF 수수료 비용을 0.01%~0.06% 인하했다. 이는 뱅가드 전체 펀드 중 4분의 1에 달하는 엄청난 규모다. 미국의 뱅가드 역시 한국의 미래에셋과 마찬가지로 점유율 1위로 올라서려는 의지가 강하다. 그 지름길은 파격적인 수수료율 인하다.

◆ 미래에셋 글로벌, 전 세계 ETF 운용사 중 12위

이런 가운데 미래에셋자산운용의 자회사 '글로벌X'의 빠른 성장세도 눈에 띈다. 미래에셋그룹은 지금으로부터 7년 전인 2018년 2월에 약 4억8800만달러(그 당시 한화 약 5200억원)에 미국 ETF 운용사 '글로벌X'를 인수한 바 있다. 현재 미국에서만 순자산 규모가 약 83조원(575억달러)으로 급성장하며 두각을 나타내고 있다.

미래에셋자산운용은 한국 외에도 미국, 캐나다, 호주, 일본 등 전 세계 13개 지역에서 600여종의 ETF를 운용 중이다. 대표적으로는 미국의 '글로벌 X' 외에도 '글로벌 X 캐나다(옛 호라이즌 ETF)', '글로벌 X 재팬', '글로벌 X 홍콩' 등이 있다. 총 순자산 합계는 작년 12월에 이미 200조원을 돌파했다. 이는 전 세계 ETF 운용사 중 12위 규모다.

◆ ETF 수수료 전쟁에 중소형 운용사 존폐 위기

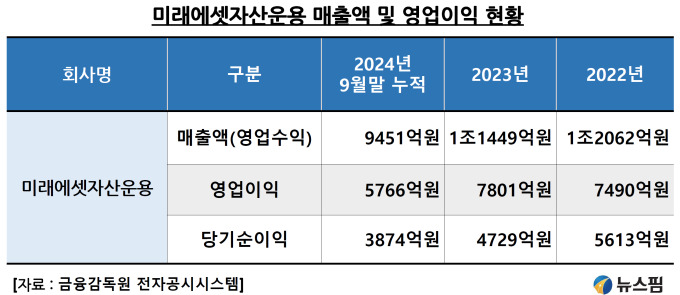

올해 들어 한국시장 장악을 위해 ETF 수수료 전쟁을 시작한 미래에셋운용의 자금력은 막강하다. 매년 꾸준히 1조원이 넘는 매출액(영업수익)을 달성하고 있다. 영업이익 또한 2023년에 7801억원, 2024년 9월말(누적) 기준 5766억원으로 넉넉하다. ETF 전쟁으로 일부 수수료가 감소해도 전혀 지장이 없는 사업구조다.

|

현재 한국 시장 점유율 1위인 삼성운용 역시 높은 영업이익을 달성 중이다. 이를 바탕으로 수수료 전쟁에 적극 참여해 굳건하게 1위를 수성할 방침이다. 하지만 중소형 운용사들의 입장은 크게 다르다. 한국에는 2024년 9월말 기준 총 483개의 자산운용사가 있다. 60여개에 불과한 증권사와 비교하면 무려 8배에 달한다. 또 2024년 3분기 기준 절반 이상이 적자라는 점도 문제다.

이 483개 운용사 중 ETF 시장에 뛰어든 운용사는 고작 26개 사에 불과하다. 이 중에서도 시장점유율 1% 이상을 차지한 운용사는 고작 7개사다. 미래에셋과 삼성의 파괴적인 수수료 전쟁으로 인해 7위 안에 들지 못한 대부분의 운용사들은 ETF 시장 진입이 훨씬 더 까다로워졌다.

뒤늦게 진입해도 의미 있는 수익 달성은 불가능하다. 반면 현명한 금융소비자들은 수수료가 비싼 공모펀드 대신 저렴한 ETF로 계속 갈아타는 중이다. ETF 시장은 철저한 승자독식 시장으로 진화하고 있다. 점유율 1%조차도 확보하지 못한 대다수 운용사들의 고민이 커지고 있다.

어쨌든 금융 소비자 입장에서는 대만족이다. 서학개미들이 활동하는 주요 투자자 게시판에는 미래에셋운용과 삼성운용의 ETF 총보수 인하경쟁에 환영 일색이다. 하지만 일부 서학개미는 "결제수수료, 해외거래예탁비용, 보관대리인보수 등의 기타비용까지 포함된 실제 수수료율도 저렴한지는 따져봐야 한다"며 "투자설명서를 통해 숨겨진 비용까지 꼼꼼히 확인할 필요가 있다"며 경계심을 보이기도 했다.

한국 거대 운용사 간 치열한 수수료 인하 전쟁으로 투자자들은 더욱 낮은 비용으로 미국의 지수형 ETF에 투자할 수 있게 됐다. 한국 1위인 삼성자산운용과 미국 1위인 블랙록은 과연 끝까지 1위 자리를 지켜낼 수 있을까? 앞으로의 흥미로운 관전 포인트다.

longinus@newspim.com