LCD 판가 하락·중소형 OLED 패널 적자 확대가 '발목'

[서울=뉴스핌] 양태훈 기자 = 중국발(發) 액정표시장치(LCD) 패널의 공급과잉 우려가 현실화됐다. 앞서 중국의 디스플레이 업체 'BOE'에게 세계 1위(대형 패널 시장 점유율 기준) LCD 업체 자리를 내준 LG디스플레이가 23분기만에 983억원의 적자를 기록했다.

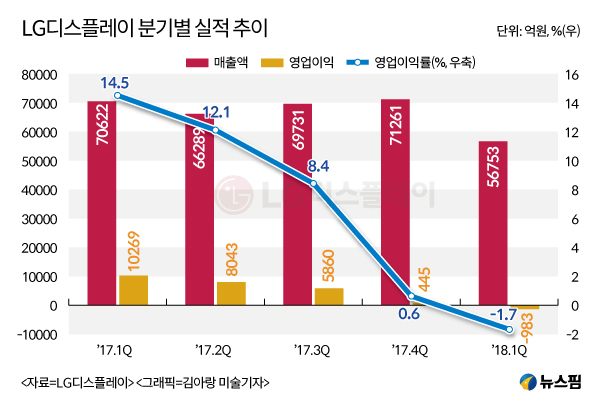

25일 LG디스플레이(부회장 한상범)는 올해 1분기 LCD 패널의 가격 하락 및 스마트폰용 올레드(OLED) 패널의 부진으로 983억원의 적자를 기록했다고 공시했다. 이는 2012년 1분기 1780억원의 적자를 기록한 뒤 23분기 만이다.

매출은 전년동기 7조620억원 및 전분기 7조1261억원 대비 약 20% 감소했다. 영업이익은 전년동기 1조269억원 및 전분기 450억원에서 적자로 전환했다. 이는 앞서 증권정보업체 에프앤가이드가 전망한 1분기 실적 컨센서스(실적 평균치)가 매출 6조228억원·영업적자 253억원인 것을 고려하면, 시장기대치를 밑도는 성적이다.

LG디스플레이 관계자는 "계절적 비수기 영향으로 인한 출하 감소 외에도 중국 패널 업체(BOE 등)의 공급증가 예상에 따른 세트업체들의 보수적인 구매전략으로 LCD 패널 가격이 예상보다 더 급격한 하락세를 보였다"며 "OLED의 수익성 개선에도 불구하고 LCD 패널 가격 하락과 원화 강세 영향으로 영업손실을 기록했다"고 설명했다.

|

실제 시장조사업체 IHS 마킷에 따르면 50인치 이하(32·40·43·49인치) 및 55인치 LCD TV용 패널 판가는 지난해 1월부터 올해 3월까지 지속적인 하락세를 기록했다. 55인치 UHD 해상도(3840×2160)의 LCD TV용 패널을 기준으로 지난 1월 판가는 178달러에서 2월 177달러, 3월 176달러로 지속 감소를 이어가고 있다.

증권업계에서는 LG디스플레이가 1분기 LCD 사업에서 이익은 냈지만, 판가하락 영향에 따라 기존보다 수익이 줄어든 가운데 스마트폰용 올레드 사업의 지속적인 부진이 겹쳐 적자를 낸 것으로 보고 있다. 나아가 중국의 BOE가 올해 10.5세대 초대형 LCD 생산라인의 가동을 본격화할 것으로 전망됨에 따라 연내 LG디스플레이의 흑자전환 달성도 불투명하다고 우려했다.

권성률 DB금융투자 연구원은 "연내 흑자전환을 위해서는 LCD에 대한 제품믹스와 대형 OLED의 흑자규모를 늘리는 게 가장 중요하다"며 "특히, LG디스플레이가 1분기 1000억원 가까운 적자를 기록한 요인이 LCD가 아니라 모바일 때문인 것을 고려하면 중소형 OLED 사업의 적자를 줄여야한다"고 지적했다.

LG디스플레이는 이에 사업부진을 겪고 있는 중소형 OLED에 대한 설비투자비용을 조정하는 등 비상경영 체제에 나서기로 결정했다. 그간 스마트폰용 OLED 시장에 진입하기 위해 막대한 연구개발 및 시설투자를 진행해왔지만, 지난해 수율문제로 애플의 아이폰텐(X) 물량을 확보하지 못하는 등 사업의 체질개선이 필요하다는 내부의 목소리를 반영한 것.

김상돈 LG디스플레이 최고재무책임자(CFO, 부사장)는 1분기 실적 컨퍼런스콜을 통해 "LCD 부문의 경쟁심화와 가격하락 속도가 예상보다 가속, 이에 LCD 경상부문 투자규모를 축소하는 쪽으로 조정해 특히 2019~2020년까지 OLED는 규모 및 집행속도를 업황과 수익성 관점에서 조정할 계획"이라며 "POLED(중소형 올레드)는 캐팩스(설비투자비용)를 유연하게 조정하는 등 비상경영을 강도 높게 추진하겠다"고 강조했다.

더불어 대형 올레드 사업과 관련해 올레드 TV 매출의 지속적인 증가와 더불어 수요 증대를 통한 수익성이 개선되고 있는 만큼 사업 구조 전환에 더욱 적극적으로 나서기로 했다.

김상돈 CFO는 "올레드 TV는 수요부족이 지속됨에 따라 효율성 향상 등을 통해 생산성을 개선, 2019년에는 중국의 OLED 팹(공장)의 양산을 계획대로 진행하되 필요하면 국내 팹도 OLED로의 활용하는 것도 검토 중"이라며 "올해는 올레드 TV 비중은 전체의 20% 중반으로 성장, 방향 및 속도 측면에서 유의미한 성과가 나오고 있는 올레드 TV 부문에 역량을 집중할 것"이라고 말했다.

한편, LG디스플레이는 1분기 당기순손실 490억원, 에비타(EBITDA;법인세·이자·감가각상각전 영업이익) 8118억원(EBITDA 이익률 14.3%)을 기록했다. 주요 재무지표는 부채비율이 102%, 유동비율[유동자산(1년이내 현금화 가능 자산)/유동부채(1년이내 상환부채)]이 104%, 순차입금비율이 22%에 달했다.

나아가 매출액 기준 제품별 판매 비중은 TV용 패널이 43%, 모바일용 패널이 22%, 노트북 및 태블릿용 패널이 19%, 모니터용 패널이 17%를 차지했다.

flame@newspim.com