공익성보다 부동산 치중에 정부 심기 불편할 수도

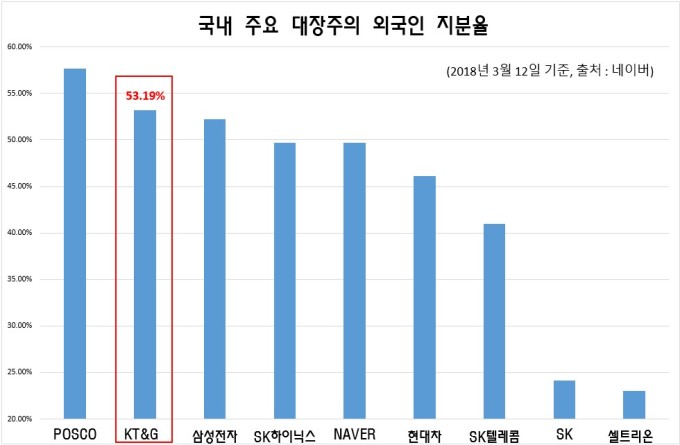

[뉴스핌=이민주 전문기자] KT&G를 외국인이 선호한다는 사실은 잘 알려져 있다. 12일 현재 KT&G의 외국인 지분율은 53.19%로 삼성전자(52.26%), SK하이닉스(49.68%), 현대차(46.10%) 보다 높다.

이유가 뭘까?

배당에서 해답을 찾을 수 있다.

KT&G의 최근 배당금을 살펴보면 3400원(2015년) -> 3600원(2016년) -> 4.000원(2017년)으로 지속적으로 증가하고 있다.

당기순이익 가운데 얼마를 배당으로 지급했느냐를 보여주는 배당성향(=배당총액/당기순이익)을 계산해봐도 마찬가지다. 2014~2016년 3년간 KT&G의 평균 배당성향은 43.3%로 삼성전자(15.7%), 현대차(15.9%), SK하이닉스(9.2%)를 압도하고 있다. 한국 주식시장의 주요 대장주 가운데 배당성향이 KT&G를 앞서는 기업으로 POSCO(167%)가 있지만 POSCO는 일시적인 중간배당으로 배당성향이 높게 나오고 있다.

안정적인 투자 수익을 중요하게 생각하는 외국인이 꾸준한 현금흐름을 창출하고, 이를 고배당으로 주주에게 환원하는 KT&G에 애정을 갖지 않을 수 없었던 것이다.

최근 담배가 성숙 산업이 되면서 성장이 정체되고 있지만 외국인의 'KT&G 사랑'은 변함이 없다. KT&G가 부동산 투자를 새로운 수익 모델로 발굴해 성과를 내고 있기 때문이다.

지난해 3분기(1~9월) 사업 보고서 기준으로 KT&G가 전국에 보유한 투자 부동산의 장부가는 3335억원. 이를 공정가치로 환산하면 두 배가 넘는 8430억원이다.

지난해 1~9월 이 회사 벌어들인 임대수익은 344억원으로 전년비 20.7% 증가했다. 같은 기간 이 회사 전체 영업이익 1조 2036원에 비하면 미미한 수준이지만 성장세가 가파르다.

담배 경고그림 도입으로 본업인 담배 매출을 늘리는 것에 한계가 드러나자 KT&G는 부동산 사업에 박차를 가하고 있다. 이 회사는 2016년 5월 서울 남대문로 4가에 남대문 코트야드 메리어트 호텔(아래 사진)을 오픈하면서 호텔 사업을 개시했다. 지하 5층, 지상 20층 규모로 390개 객실을 갖춘 이 호텔은 입지가 좋아 공실률이 거의 없다

이밖에 KT&G가 진행하고 있는 부동산 아이템으로는 서울 을지로 타워 증축 리모델링, 세종시 어진동 복합 쇼핑몰 개발 등이 있다. 지난해 하반기에는 안동원료공장 부지를 952세대 주택으로 개발해 초기 분양에 성공했다.

KT&G가 부동산 사업에 본격 진출한 것은 민영화 이듬해인 2003년이다. 부동산 사업국이 부동산 사업단으로 승격했고 회사가 보유한 유형자산을 투자 부동산으로 전환했다. 유형 자산을 투자 부동산으로 전환하면 개발을 통해 임대 수익이 가능해진다. 투자 부동산과 별도로 KT&G가 보유하고 있는 유형자산의 공정가치도 1조 2166억원에 달한다.

그런데 이같은 수익성 위주 사업은 공공성을 중요하게 여기는 정부를 불편하게 한다는 지적도 있다.

업계 관계자는 "KT&G가 보유하고 있는 부동산이나 부지는 대부분 이 회사가 공기업 시절 연초제조창 등 공익을 목적으로 불하받은 것"이라며 "KT&G가 국민 혈세로 보유하게 된 부동산을 영리를 위해 개발하고 있다"고 지적했다.

또 , "백복인 KT&G 사장의 연임안에 IBK기업은행이 반대 의사를 표명한 배경에는 KT&G의 부동산 사업 강화와도 무관하지 않을 것"이라고 말했다.

[뉴스핌 Newspim] 이민주 전문기자 (hankook66@newspim.com)