<이 기사는 지난 16일 뉴스핌 유료 콘텐츠 'ANDA'에 출고됐습니다.>

[뉴스핌=한기진 기자] KDB산업은행이 정책자금 집행으로 입은 손실을 정부가 국민 세금으로 메꾸고 있다. 또 대우조선해양 2조원대 손실 등 여신위험이 지속하면서 재무건전성 악화가 우려되고 있다.

16일 산업은행에 따르면 이 은행은 지난 3일 임시주주총회를 열고 400억원 규모의 신주 800만주(액면가 5000원) 발행을 승인했다. 신주는 산은의 지분 100%를 가진 정부가 전액 인수한다.

16일 산업은행에 따르면 이 은행은 지난 3일 임시주주총회를 열고 400억원 규모의 신주 800만주(액면가 5000원) 발행을 승인했다. 신주는 산은의 지분 100%를 가진 정부가 전액 인수한다.

산은 관계자는 “2조원 규모의 설비투자펀드를 통해 저리로 중소·중견기업에 대출해 주면서 입은 이자마진 손실을 정부가 보전해준 것”이라고 설명했다.

설비투자펀드는 최경환 부총리 취임 이후 신용도가 상대적으로 취약한 중소·중견기업에 설비투자 목적으로 저리로 지원하는 자금으로 산업은행이 출자해서 만들었다.

문제는 상품설계가 ‘노 마진(no margin)’은 커녕 ‘손실’을 보는 구조에 심각성이 있다. 손실은 결국 국민 세금으로 보전된다.

설비투자펀드의 대출이자는 산은의 일반 대출금리보다 1%포인트 싸다. 산은의 기업대출 평균 금리는 최상위(신용등급 AAA)기업은 3.12%, BBB-급 기업은 3.56%로 2%대 대출로 제공된다.

이 수준의 대출 금리로는 산은이 손익을 맞추기 힘들다. 인건비 등을 고려하면 원가에도 한참 못자란다.

산은은 자본시장에서 채권을 발행해 대출재원을 조달하는데, 1년 만기 산금채 발행금리는 1.7% 안팎이다.

여기에 직원들의 업무처리에 따른 비용과 대출 기업의 신용위험프리미엄을 얹으면 대출금리는 3%에 육박한다. 2%대 대출금리의 설비투자펀드로 열심히 대출하면 할수록 손해를 입는 구조다.

정부는 손실을 보전해주기 위한 지난해 2월에도 200억원 규모의 유상증자를 실시했다. 1년 사이 정책자금 ‘대출이자’ 할인에만 총 600억원의 세금이 쓰였다는 얘기다.

문제는 산은이 기업투자촉진프로그램으로 앞으로 3년간 15조원을 투자하기로 하면서 손실이 더 커질 수 있다는 점이다. 정부는 민간기업과 산은이 1대1로 계약해 신성장사업이나 공익성 대형 프로젝트에 투자하는 프로그램을 총 30조원 규모로 만들었고 이 중 50%를 산은이 책임져야 한다.

글로벌 신용평가사 무디스는 '산업은행이 기업투자촉진프로그램에 따른 예산부담 때문에 신용등급이 떨어질 가능성이 있다'고 경고했다. 금융위 관계자는 "정부사업을 산은이 대신하는 것이기 때문에 정부가 손실보전해줘야 한다"고 말했다.

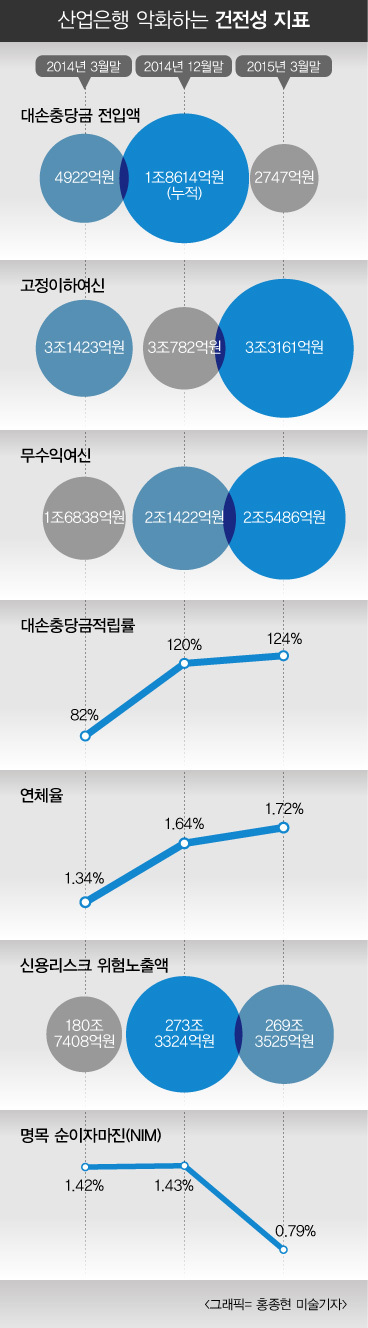

산은은 또 부실기업 구조조정을 도맡으면서 건전성 지표가 크게 악화하고 있다.

2014년 3월 말, 2014년 12월 말, 2015년 3월 말 등 최근 시점을 놓고 보면, 우선 대출자산의 연체율이 1.34%→ 1.64%→1.72%로 늘었다. 은행권 전체 6월 말 기준 연체율 0.80%와 비교하면 두 배나 높다.

회수 가능성이 전혀 없는 대출금과 지급보증금 등 무수익 여신도 1조6838억원→2조1422억원→2조5486억원으로, 1년 사이 1조원 가까이 증가했다.

회수 가능성이 낮은 대출을 미리 손실로 잡는 대손충당금 적립률 역시 82%→120%→124%로 크게 늘었다.

수익이 늘어나면 손실을 어느 정도 만회할 수 다행이지만, 산은의 수익성은 크게 악화됐다. 은행의 이자수익 추이를 보여주는 지표인 순이자마진(NIM)이 1.42%→1.43%→0.79%로 나빠져, 수익성이 반 토막 났다.

시중은행 기업금융 담당 부행장은 “기업 구조조정 과정에서 과거와 달리 시중은행이 부실을 극도로 피하려 하면서 산은이 떠맡아 부실이 커지는 억울한 측면이 있기는 하지만, 정책자금 집행이나 내부 수익성 관리를 잘못한 측면도 크다”고 말했다.

이에 대해 금융위원회 관계자는 "정책금융을 하는 산은이 부실여신이 늘어나는 것은 어쩔 수 없고, 2월에 증자를 해서 건전성이 악화했다고 볼 수도 없다"고 밝혔다.

[뉴스핌 Newspim] 한기진 기자 (hkj77@hanmail.net)