[뉴스핌=김승현 기자] 지난 2008년 글로벌 금융위기 이후 경영난에 시달리며 워크아웃(기업 재무구조 개선작업)이나 법정관리(법원 기업회생절차)에 들어간 중견 건설사들의 명암이 갈리고 있다.

경영 정상화에 실패하거나 새 주인을 찾지 못하고 끝내 파산한 기업이 있는가 하면 재건을 꿈꾸며 새 출발을 한 기업도 있다.

7일 건설업게에 따르면 금융위기와 부동산 경기 침체로 경영위기에 빠진 중견건설사들 가운데 성공적으로 재기한 곳은 아직 많지 않다.

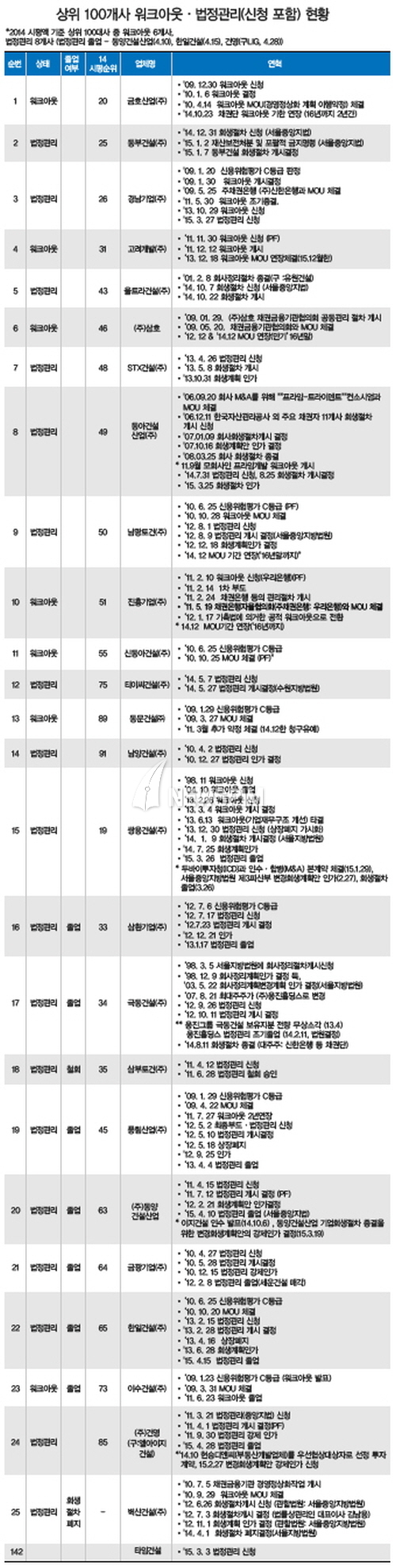

‘성완종 리스트’로 유명한 경남기업은 지난달 15일 상장 폐지됐다. 국내 건설사 ‘1호’ 상장사였으나 지난 2013년 10월 세 번째 워크아웃이 실패하며 결국 법정관리에 들어갔다.

벽산건설은 지난해 4월 최종 파산했다. 한때 건설업계 순위 15위까지 올랐던 벽산건설 파산의 결정적 이유는 2007년 공급한 수도권 아파트 미분양이다.

당시 마지막 부동산 호황기에 무리하게 분양가를 끌어올렸던 벽산건설이 글로벌 금융위기로 인한 대규모 미분양을 견디지 못한 것.

성원건설도 지난해 7월 최종 파산했다. 2010년 법정관리에 들어갔으나 4년 동안 새 주인을 찾지 못한 채 그대로 문을 닫았다. 회사 매각을 다각도로 추진했으나 인수 가격에 대한 의견 차이를 극복하지 못했다.

건설업계는 이들 중견건설사들의 경영난이 심각해진 주요 원인으로 프로젝트파이낸싱(PF)를 꼽는다. PF대출은 기업의 자산이나 신용이 아닌 사업 수익성과 사업에서 유입될 현금을 담보로 필요한 돈 빌려주는 것이다. 대출 금융사는 대출 후 사업 수익으로 생기는 돈으로 상환 받는 금융기법이다.

IMF 외환위기를 어느 정도 극복한 2000년대 들어 서울을 중심으로 재개발·재건축 사업이 본격적으로 추진됐다. 은행과 특히 제2금융권은 이를 기반으로 PF를 활용해 부동산 투자를 늘렸다.

그러나 글로벌 금융위기 후 부동산 경기 침체가 본격화되자 금융권은 PF대출액 상환을 시작했다. 2008년 정점을 찍은 부동산 PF 대출액은 지속적으로 감소해 2013년에는 21조5000억원까지 줄었다.그동안 유동성 위기를 견디지 못한 중견건설사들의 연쇄 경영위기가 시작됐다.

지난 2009년 금호산업, 동문건설, 월드건설, 풍림산업, 우림건설, 이수건설, 삼호, 경남기업 등이 정부의 건설업계 구조조정 과정에서 워크아웃을 신청했다. 이어 2010년에는 벽산건설, 신동아건설, 남광토건, 제일건설, 한일건설, 동일토건, 청구, 한일건설, 성우종합건설 등도 워크아웃에 돌입했다.

이 중 적지 않은 건설사들이 워크아웃을 졸업하지 못하고 법정관리(기업회생절차)에 들어갔다. 2011년 LIG건설, 월드건설 등이, 2012년에는 벽산건설, 남광토건, 삼환기업, 풍림산업 등이 법정관리를 신청했다.

쌍용건설은 올해 1월 두바이투자청(ICD)을 새 주인으로 맞이했다. 2007년 1월부터 7번 매각이 무산됐지만 8번째 만에 팔렸다.

동양건설산업도 지난 3월 법정관리를 졸업했다. EG건설이 새 주인이다. 우승헌 전 EG건설 고문을 새 대표이사로 맞이했다. 지난달 27일 우 대표는 취임식에서 '파라곤 명가 재건‘을 선언했다.

건영도 4년 만에 법정관리를 졸업했다. 건영은 지난해 말 부동산 개발시행사 현승디앤씨(D&C)와 이랜드파크가 결성한 현승컨소시엄에 600억원에 매각됐다.

극동건설과 남광토건도 부활을 준비 중이다. 건설업계와 금융업계에 따르면 지난달 말 6곳이 극동건설 인수의향서(LOI)를 제출했다. 대주주인 신한은행은 오는 20일 본 입찰을 진행할 예정이다.

극동건설은 지난 2007년 웅진홀딩스에 인수됐지만 PF지급보증 문제로 유동성 위기에 빠져 2012년 워크아웃에 들어갔다. 이후 지난해 8월 법정관리를 졸업했다.

예상보다 많은 업체가 인수 의사를 보이며 인수가격도 더 높아질 가능성이 있다는 게 시장의 평가다. 지난해 회계법인 실사에서 극동건설의 가치는 750억원대로 산정됐다.

남광토건의 주채권은행인 우리은행도 올해 안에 매각 절차를 마무리할 계획이다. 앞서 2차례 매각이 무산됐다.

건설업계 한 관계자는 "최근 주택시장이 살아나며 몇몇 중견 건설사들이 재기를 꿈꾸고 있는 상황"이라며 "다만 가계 부채 문제, 미국 금리 인상 움직임 등 시장 상황이 매우 우호적이지만은 않다"고 말했다.

[뉴스핌 Newspim] 김승현 기자 (kimsh@newspim.com)