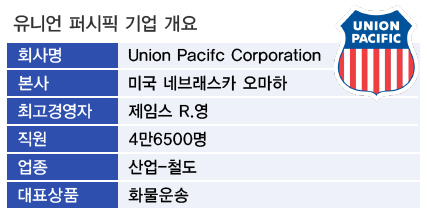

[뉴스핌=권지언 기자] 유니언퍼시픽(종목코드: UNP, 이하 UP)은 미국 최대 철도회사다.

북미 대륙의 동부와 서부를 잇는 대륙횡단철도를 건설하기 위해 설립된 UP는 영업거리가 5만1518km에 달해 웬만한 국가 국철 규모를 뛰어 넘는다.

방대한 레일 시스템에도 불구하고 빅데이터의 활용으로 운영 효율 및 안전성을 높인 UP는 미국의 에너지 생산 붐을 타고 성장 흐름을 이어갈 것으로 보인다.

◆ UP는 어떤 기업?

1862년 설립된 철도회사인 UP는 약 150년 동안 시카고에서 뉴올리언스까지 미국 23개 주에 걸쳐 광물과 곡물, 생산재 등을 운송해왔다.

UP의 노선은 주로 미국 중부 및 서부에 놓여 있다. 동쪽으로는 시카고, 남쪽으로는 뉴올리언즈에 이르는 보유 노선은 총 연장 4만3470km에 달한다

UP의 사업 영역은 크게 3개 부문으로 나뉜다.

일반인들에게 가장 잘 알려진 사업부문은 유니언퍼시픽철도(Union Pacific Railroad)로 지난 1982년 미주리 퍼시픽철도(Missouri Pacific railroads)와 웨스턴퍼시픽철도(Western Pacific railroads)를 인수하고 88년에는 엠케이티철도(M-K-T Railroad), 95년에는 시카고앤드노스웨스턴(Chicago and North Western), 96년에는 서던퍼시픽(Southern Pacific) 등을 차례로 매입했다.

또 다른 사업부문인 오버나이트 트랜스포테이션(Overnite Transportation)은 미국 최대 화물운송 트럭회사들로 구성됐는데, 미국 전역과 캐나다에 150개 터미널을 보유했다.

세 번째 사업인 페닉스(Fenix)는 4개의 기술 회사들로 구성됐다. UP가 보유한 기술과 자산, 잠재성을 개발하고 유지하는 업무를 담당한다.

◆ 뉴스 & 루머

UP는 철도 이탈과 같은 안전사고 방지는 물론 운송 효율성 개선 등에 빅데이터를 적극 활용하고 있는 대표적 기업이기도 하다.

현재 8000대 이상의 기차를 운영하며 미주 지역 전체를 커버할 정도로 방대한 레일 시스템을 관리해야 하지만 UP는 빅데이터를 활용한 예측 분석을 통해 사고 방지와 비용 절감 효과를 누리는 한편, 고객 만족도도 높이고 있다.

빅데이터는 연료 및 배기가스 감축 기술 개발에도 활용돼 UP의 에너지 소비량을 크게 줄이는 데 기여하고 있다. BDT인사이트 자료에 따르면 UP는 지난 2012년 한 해 동안 빅데이터 활용을 통해 3350만t(톤)의 온실가스를 감축한 것으로 나타났다.

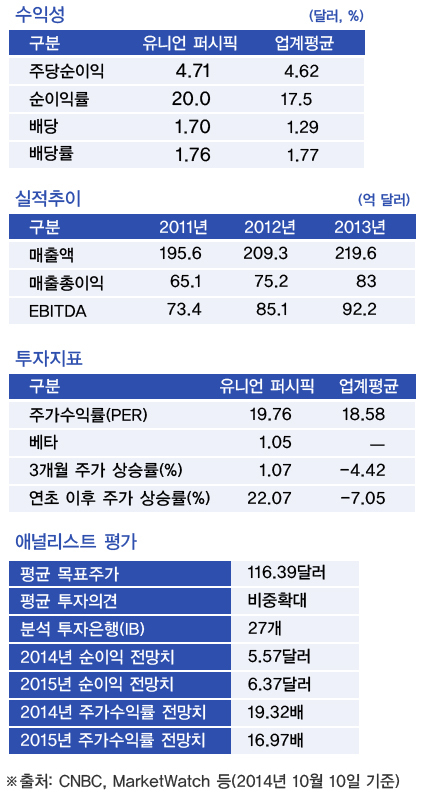

최근에는 북미지역에서의 석유가스 생산 붐으로 미국의 철도 산업이 호황을 맞으면서 UP 역시 강력한 실적 흐름을 이어가고 있다.

UP주가는 기록적인 2분기 실적과 전반적인 미국 경기 회복세에 힘입어 올 들어 현재까지 28%가 뛰었다.

현재 UP는 멕시코를 오가는 화물운송을 통해 수익의 10% 가량을 창출하고 있는데, 멕시코에서의 에너지 부문 개혁안이 통과되면서 UP의 운송량도 확대될 것으로 기대되고 있다.

투자전문 사이트인 시킹알파는 현재 멕시코에서 운영되는 석유가스업체가 한 곳에 불과하지만 최근 에너지부문 개혁 통과로 기업들이 늘 것으로 보이며, UP 역시 멕시코와의 거래량이 대폭 늘어날 것으로 내다봤다.

이 밖에도 향후 자동차 및 화학제품 운송량 확대와 미국의 주택시장 경기 회복세는 모두 UP의 탑라인 성장세를 견인할 것이란 관측이다.

◆ 월가 UP & DOWN

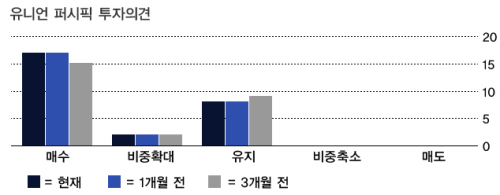

UP에 대한 월가의 평가는 우호적이다.

마켓워치가 27개의 투자은행을 대상으로 실시한 조사에서 UP에 대한 '매수'의견을 제시한 곳은 모두 17곳으로 3개월 전의 15곳보다 두 곳이 늘었다.

비중 축소나 매도를 권고한 곳은 없었으며, 8군데는 '유지', 두 곳은 '비중확대'를 제시했다.

이들이 제시한 UP의 평균 목표주가는 116.39달러로 지난 주말 종가 101.34달러 대비 15%가량 오른 수준이다.

시킹알파가 22곳의 증권사를 대상으로 실시한 조사에서는 UP의 목표 주가가 113.84달러로 약 6% 높은 수준이 제시됐다.

바클레이즈는 최근 투자자 노트에서 UP에 대한 비중 확대를 권고하며 목표 주가를 종전의 115달러에서 126달러로 대폭 높여 잡았다.

[뉴스핌 Newspim] 권지언 기자 (kwonjiun@newspim.com)