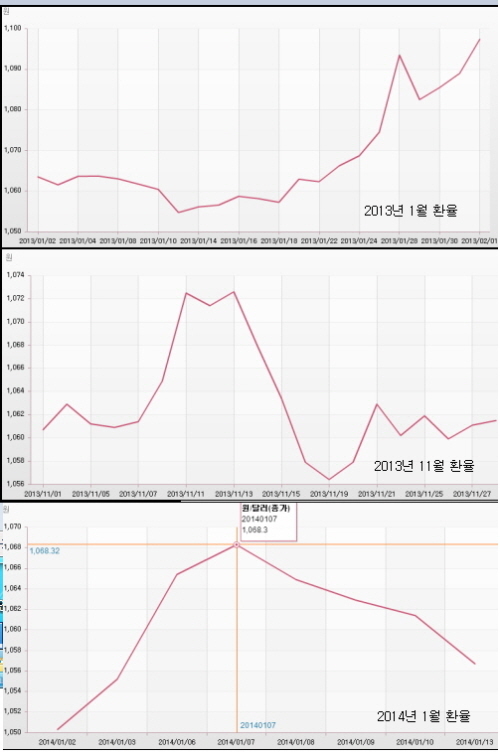

[뉴스핌=박기범 기자] 서울 환시에서 때 아닌 '데자뷔 논쟁'이 벌어지고 있다. 1070원 돌파 이후 얼마 지나지 않아 연저점 장세를 보였던 지난해 11월 중순의 모습이 재현되느냐 아니면 1060원 근방에서 환율을 다진 후 1090원 선까지 레벨을 크게 높였던 지난해 1월 중순의 모습이 나타나느냐에 관한 것이다.

14일 서울외환시장 시장참가자들에 따르면, 사건의 발단은 6일 골드만삭스의 금리인하 보고서에 따른 외국인들의 달러매수세로 시작된다.

전에 없던 새로운 재료가 시장에 던져지자 환율은 급등하는 모습을 보였다. 이는 지난해 같은 기간 뱅가드 물량을 필두로 한 외인들의 달러 매수가 환율의 상승 요인으로 작용했던 모습과 유사하다.

시장참가자들은 작년 1월과의 유사성을 언급하기 시작했다. 여기에 다음날 7일 오전에 나온 삼성선물 전승지 연구원의 '2013년 1월의 데자뷰?'란 일일 환율보고서가 이 논쟁의 촉매 역할을 했다.

하지만 환율은 1070원을 넘지 못하고 되려 1050원대로 되돌아오는 모습이다. 이 같은 상황에서 시장은 1070원 지지선을 뚫기 위해 다지고 있는 모습이라고 관측하는 쪽과 레인지 국면으로 전망하는 쪽으로 나뉘었다.

상승에 무게를 두는 전문가들은 공통적으로 미 연방준비제도(Fed)의 테이퍼링 개시와 그에 따른 외국인 자금 유출을 근거로 제시했다.

외환선물 정경팔 연구원은 "작년 상반기에 나타났던 외환시장의 특징적인 모습이 올해도 나타나고 있다"며 "지난해 초 미 연준에서 본격적으로 출구전략을 논의했던 것이 환율의 상승요인으로 작용했던 것처럼 올해 역시 테이퍼링이 상승 재료로 자리잡고 있다“고 말했다.

이어 “올해 주식 순매도에 따른 외인들의 자금 유출이 상승 재료로 작용하는 것처럼 지난해에도 뱅가드를 위시한 외인 매수세가 상승 요인이었다"고 설명했다. 또한 "엔화 약세 추세 역시 마찬가지다"고 덧붙였다.

삼성선물 전승지 연구원은 정 연구원 견해의 연장선상에서 달러/엔 상승이 원/달러의 상승 재료로 작용하지 않을 것이란 의견을 냈다.

그는 "달러/엔 상승이 엔/원 레벨 부담감을 가중시키는 재료로만 작용하고 있지 않다"며 "오히려 엔/원 숏플레이(엔화 매도)를 활발하게 만들며 원화 강세를 촉발하기도 한다"고 말했다.

이어 "반대로 달러/엔 하락은 엔/원 레벨 부담감을 줄이지만, 엔/원 숏커버를 늘려 환율 방향을 상쇄하고 있다"고 지적했다.

반면 레인지장이 이어질 것이라고 주장하는 시장참가자들은 원화 혹은 달러화의 통화 가치보다 시장 내 상황에 집중하는 모습이었다.

시중은행의 A딜러는 "작년 초와 다르다"며 "작년은 뱅가드의 힘을 바탕으로 상승세가 유입됐으나 지금은 환율이 오르더라도 어느 선까지 레벨이 높아지면 달러 매도물량이 나오고 있다"고 말했다.

B딜러는 "코스피가 크게 빠져 외인들의 역송금 수요가 크게 나오면 1070원 돌파 가능성은 있으나 워낙 1070원 저항선이 탄탄하다"며 "현재까지 시장에 나온 재료가 아닌 큰 변화를 촉발시키는 재료가 새로 나오지 않는 이상 1070원 돌파는 쉽지 않을 것"으로 관측했다.

◆ 환율=펀더멘털

데자뷔 논쟁은 1050원 하향 돌파는 쉽지 않다는 전제가 깔려있는 가운데 진행되고 있다. 이는 최근 3년간 원/달러 환율이 1048원 밑으로 내려간 적이 없는 점을 바탕으로 형성된 레벨 경계감 때문으로 풀이된다.

1050원 초반을 시장에서 '당국 장세'라고 부르는 것도 이와 같은 맥락이다. 다만 우리투자증권 유익선 연구위원은 홀로 연저점이 뚫릴 것으로 관측했다.

유 연구위원은 "테이퍼링 정책이 초입이다 보니 눈치 보기 장이 이어지고 있고 당분간은 지속될 것"이라면서도 "하지만 꾸준히 수출 증가율이 0%를 넘고 있는 가운데 경상흑자가 이어지고 있는 하락 우호적 펀더멘털은 변하지 않았다"고 말했다.

이어 "당국 경계감은 근본적인 환율 추세를 바꾸진 못한다"며 "채권, 주식 등 포트폴리오 자금들의 상승 압력이 줄어들면 하락 기조가 나타날 것"으로 내다봤다.

또한 미국 테이퍼링이 시장 내에서 선반영돼 환율 상승이 빨라진다는 의견과 관련해서는 "올해 하반기 정도에는 환율의 상승 요인이 될 수 있으나 상반기에는 어렵다"며 "미국 재무부의 재정정책 부담을 우려한 연준에서 미 국채금리 추이에 따라 테이퍼링 속도를 조절할 것이고, 이는 미 연준이 테이퍼링 진행 중에도 급격한 금리변화 가능성을 낮춰 연저점 돌파에 큰 걸림돌은 아니다"고 답했다.

[뉴스핌 Newspim] 박기범 기자 (authentic@newspim.com)