방산 분야에서도 성장 모멘텀

경쟁 심화는 경계 요인

이 기사는 7월 7일 오후 2시48분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 황숙혜 기자 = IBM(IBM) 주가는 지난 7월1일(현지시각) 장중 296.16달러까지 오르며 사상 최고치 기록을 세웠다. 7월4일 주가가 291.97달러에 거래를 마감하며 완만하게 후퇴했지만 월가는 신고가를 갈아치울 가능성에 무게를 둔다.

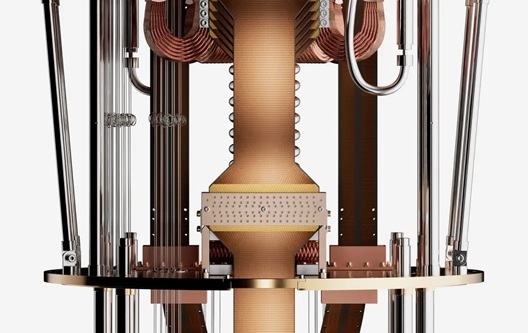

시장 전문가들은 IBM이 생성형 인공지능(AI)과 양자 컴퓨팅 부문에서 두각을 나타내며 중장기 실적 성장과 주가 상승을 이룰 것이라는 기대다.

IBM은 개발 중인 양자 컴퓨터 IBM 퀀텀 스타링(IBM Quantum Starling)이 오늘날 사용 가능한 양자 컴퓨터에 비해 2만배 더 많은 연산을 수행할 수 있다고 주장한다. 스타링에 이어 업체는 IBM 퀀텀 블루제이(IBM Quantum Blue Jay)를 개발할 예정인데, 이 시스템은 2000개의 논리 큐비트로 10억번의 양자 연산을 처리할 것으로 기대된다.

인공지능(AI) 부문에서 업체의 존재감도 날로 높아지는 모습이다. 주요 외신에 따르면 독일 통신사 도이체 텔레콤은 IBM의 AI 자동화 솔루션을 도입하기로 했다. IBM의 솔루션은 보안을 포함한 복잡한 IT 작업에 접목될 예정이다.

웨드 부시는 보고서를 내고 "IBM의 양자 컴퓨팅 개발이 아직 초기 단계이지만 향후 수 십억 달러 규모로 성장할 시장을 장악하는 움직임"이라며 "양자 컴퓨팅이 AI 혁신에 전혀 새로운 기류를 일으킬 수 있다는 점에서 양자 컴퓨팅과 AI를 양대 축으로 하는 IBM의 비즈니스 전략은 중장기적으로 강력한 성장 가능성을 예고한다"고 전했다.

웨드 부시는 IBM의 목표주가를 300달러에서 325달러로 상향 조정하고, '시장수익률 상회' 투자 의견을 유지했다.

뱅크오브아메리카(BofA)도 보고서를 통해 IBM의 두 개 주력 비즈니스에 강한 기대감을 내비쳤다. 생성형 AI와 양자 컴퓨팅 부문의 성장 잠재력이 강하고, 때문에 업체의 주가가 지난 6월부터 최고치 랠리를 펼쳤지만 추가 상승 여지가 충분하다는 판단이다.

보고서는 "IBM이 성장성과 방어력을 모두 겸비한 종목"이라고 평가했다. AI 부문의 이익 성장과 현금흐름 창출이 강력한 동시에 방어적인 성격을 함께 지녔다는 설명이다.

뱅크오브아메리카(BofA)는 IBM의 목표주가를 290달러에서 320달러로 상향 조정했다. 최근 종가에서 10% 가량 추가 상승 가능성을 열어 둔 수치다.

업체의 이익 전망과 관련해 보다 강력한 낙관론도 나왔다. 에버코어 ISI는 보고서를 통해 앞으로 수 년간 업체가 5~9%의 매출 성장과 함께 두 자릿수의 주당순이익(EPS) 및 잉여현금흐름(FCF) 창출을 이어갈 것으로 내다봤다.

보고서는 앞으로 3년 뒤 IBM의 주당순이익(EPS)이 16~18달러에 이르는 시나리오를 제시했다. 이 경우 2024년 수치 6.43달러에서 이익이 최대 세 배 가까이 늘어나는 셈이다.

에버코어 ISI는 IBM의 투자 의견을 '시장수익률 상회'로 유지한 한편 목표주가를 275달러에서 315달러로 상향 조정했다.

RBC 캐피탈 마켓의 매튜 스완슨 이사는 야후 파이낸스와 인터뷰를 갖고 IBM이 이른바 M7(Magnificent 7, 아마존, 애플, 알파벳, 엔비디아, 마이크로소프트, 메타 플랫폼스, 테슬라)에 포함돼야 한다고 주장했다.

업체가 M7에 포함되지는 않지만 이들 빅테크의 존재를 가능하게 하는 존재라는 얘기다. 인프라와 컨설팅, 여기에 점점 더 인정 받는 소프트웨어 사업을 모두 활용할 수 있다는 점에서 독특한 입지를 구축했다는 의견이다.

그는 "IBM이 직접 생성형 AI를 도입해 2024년 말 기준으로 연간 35억달러에 달하는 운영 비용 절감을 달성했다"며 "고객들을 위한 제품 역시 비용 효율성에 초점을 맞추는 전략으로 시장 지배력을 확대하는 움직임"이라고 말했다.

여기에 생성형 AI가 실제 환경에서 운영될 때 발생하는 현실적인 문제들을 관리하는 데 중점을 두는 전략도 시장에서 IBM의 신뢰와 경쟁력 향상에 힘을 실어준다는 판단이다.

그는 "IBM이 연간 5%의 매출 성장을 목표하고 있다"며 "실제로 그 성장의 달성 여부 뿐 아니라 어떻게 달성하는지에 관한 문제도 투자자들이 주시하는 부분"이라고 말했다.

하이퍼프레임 리서치의 스티븐 디켄스 최고경영자(CEO)는 슈왑 네트워크와 인터뷰에서 "IBM의 AI 솔루션은 가격이 합리적이고 보안을 대폭 강화했다는 데서 경쟁력을 갖는다"며 "기존 고객들과의 파트너십이 한층 강화되는 한편 새로운 고객을 확보할 수 있을 것"이라고 내다봤다.

경계의 목소리도 나온다. 미국 온라인 투자 매체 모틀리 풀은 IBM이 AI와 양자 컴퓨팅 등 두 가지 기술 혁신에 사활을 걸고 있지만 비즈니스 영역이 엔비디아(NVDA)에 비해 크게 분산된 상태라고 지적한다.

양사 모두 AI 도입의 확산에 반사이익을 얻고 있지만 IBM의 경우 AI에 직접 노출된 사업의 비중이 엔비디아에 비해 상대적으로 작고, 때문에 월가가 2025년 엔비디아의 매출액 성장률 전망치를 53%로 제시하는 데 반해 IBM의 전망치를 5.5%로 내놓았다는 설명이다.

IBM이 하드웨어보다 소프트웨어에 무게를 둔다는 점도 엔비디아와 상반되는 대목이다. 엔비디아의 AI GPU(그래픽 처리장치)는 업계 최고라는 평가를 받고, 개발자 플랫폼 CUDA를 앞세워 데이터센터 GPU 시장에서 90%를 웃도는 점유율을 차지한 상황이다.

반면 IBM이 주력하는 소프트웨어 시장은 적어도 단기적으로 뜨거운 경쟁이 이어질 전망이다. 잭스 리서치는 보고서에서 "IBM은 대부분의 주력 제품 시장에서 치열한 경쟁에 부딪히고 있다"며 "엔비디아의 제품들이 AI 산업에 꼭 필요한 인프라인 데 반해 IBM의 서비스는 여러 선택지 가운데 하나"라고 주장했다.

한편 IBM은 2025년 1분기 월가의 예상치를 뛰어넘은 실적으로 '어닝 서프라이즈'를 연출했다. 매출액이 145억4000만달러로 시장 전망치인 144억달러를 넘어섰고, 주당순이익(EPS)도 1.60달러를 기록해 월가의 전망치인 1.40달러를 웃돌았다.

특히 하이브리드 클라우드 소프트웨어 사업 부문의 매출액이 전년 동기에 비해 12% 늘어났다. 수치가 4분기 16%에서 한풀 꺾인 모습이지만 월가는 만족스럽다는 표정이다.

업체는 2025년 연간 실적을 낙관한다. 5%의 매출액 성장과 함께 135억달러의 잉여현금흐름(FCF)을 창출할 것이라는 전망이다. 2분기 매출액 전망치는 164억~167억5000만달러로, 중간값이 월가의 평균 전망치 163억3000만달러를 웃돈다

일부에서는 IBM이 방위산업 부문에서 성장 모멘텀을 얻을 수 있다는 의견을 내놓았다. 실제로 주요 외신에 따르면 지난해 12월 록히드마틴(LMT)이 업체의 거대언어모델(LLM)을 광범위하게 활용하기로 했다.

록히드 마틴이 IBM의 LLM을 적극 도입한 데 대해 월가는 제품이 방위산업에 매우 적합하다는 점을 보여주는 단면이라고 강조한다. 록히드 마틴 이외에 다른 업체들과 계약이 이어질 수 있다는 의견이다.

shhwang@newspim.com