부동산 매각이익·변액보증 준비금 환입 덕분

이차역마진 우려는 기우…IFRS17로 개선될 것

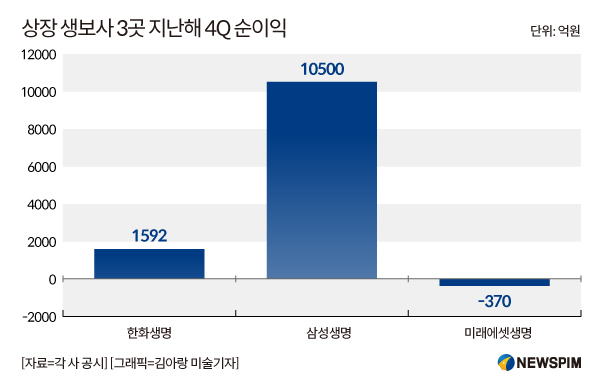

[서울=뉴스핌] 이은혜 기자=생명보험사 맏형격인 삼성생명과 한화생명이 지난해 4분기 어려운 영업환경에서도 당기순이익이 크게 증가하면서 위기관리 능력을 입증했다. 함께 실적을 발표한 미래에셋생명이 적자 전환했고, 동양생명도 적자가 예상돼 이들의 호실적이 더욱 두드러졌다.

한화생명은 22일 실적발표회를 통해 지난해 4분기 당기순이익은 1592억원으로 전년 동기 대비 181.03% 급증했다고 밝혔다. 삼성생명은 전날 지난해 4분기 당기순이익으로 전년보다 498% 급증한 1조500억원을 거뒀다고 발표한 바 있다.

삼성생명의 경우 법인세법 개정에 따라 연결자회사인 삼성카드, 지분법 적용 회사인 삼성증권의 이연법인세 환급으로 4280억원의 세금 효과가 반영했는데, 이를 제외해도 6221억원의 당기순이익으로 전년보다 254.3% 증가했다.

다만, 영업이익에서는 엇갈린 성적을 나타냈다. 삼성생명의 지난해 4분기 영업이익은 7660억원으로 전년 대비 흑자 전환했으나 한화생명은 926억원 손실로 1194.84% 급감했다. 매출액은 삼성생명이 전년보다 32% 증가한 11조1500억원, 한화생명은 54.3% 증가한 6조1260억원으로 나타났다. 양 사의 지난해 지급여력비율(RBC)도 삼성생명이 전년보다 8%포인트(p) 오른 244%를 기록한 반면 한화생명은 162.2%로 전년보다 22.4% 감소했다.

생보업권은 지난해 저축성보험의 만기 쏠림과 금리 변동성 확대로 인한 해지율 상승으로 유동성 위기를 겪었다. 이날 함께 실적을 발표한 미래에셋생명의 경우 지난해 4분기 369억8600만원의 당기순손실을 내 전년 동기 대비 적자 전환했고, 다음날 실적 발표 예정인 동양생명도 5억원 수준의 적자가 예상되는 상황이다. 미래에셋생명의 경우 특별계정 부진이 지속되는 가운데 변액보증 준비금이 증가할 것으로 우려되고, 동양생명은 파생상품에서 환율이 급락함에 따른 300억원이 평가손실이 반영될 것으로 예상된다.

이들과 달리 삼성생명과 한화생명의 순이익이 급증한 이유로 부동산 매각이익과 반영과 함께 변액보증 준비금 환입이 꼽힌다. 변액보험을 취급하는 생보사들은 금융시장 불안에 대비해 일정 비율의 변액보증 준비금을 쌓아야 하는데, 지난해 증시 하락을 겪으면서 대부분의 생보사들은 준비금 부담이 커지며 순익이 줄었다. 그러나 삼성생명과 한화생명의 경우 이러한 변액보증 준비금이 환입됐고, 금리상승과 맞물려 양호한 손익을 기록하는 데 기여했다. 실제로 삼성생명의 지난해 4분기 변액보증 준비금 손익은 전년보다 2177억원 늘었다.

여기에 삼성생명의 경우 전속채널 중심으로 하이브리드 연금 상품 판매 전략으로 상대적으로 안정적인 손익 흐름을 유지했다는 평가를 받았다. 하이브리드 연금은 가입 시점에서 5년 사이에는 확정형 금리를, 이후에는 공시이율을 제공하는 상품이다.

지난해 생보업권에서 저축성보험 판매 열풍이 불어 이차역마진 우려가 커졌으나, 삼성생명과 한화생명은 이를 빗겨갈 것으로 보인다. 이차역마진은 보험계약자에게 주겠다고 한 만큼의 이자를 투자 이익으로 보전하지 못해 손실을 보는 것으로, 지난해 생보사들이 유동성 공급 이슈로 6%에 가까운 고금리 저축보험을 판매하면서 관련 우려가 커졌다. 임희연 신한투자증권 연구원은 "새로운 국제회계제도(IFRS17) 도입 후 전환된 재무제표와 CSM이 공개되지 않았지만, 이들은 올해 IFRS17 도입에 맞춰 고금리 확정형 상품을 판매하지 않았기 때문에 역마진 우려는 기우"라고 판단했다.

chesed71@newspim.com