[편집자] 이 기사는 4월 19일 오전 10시38분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

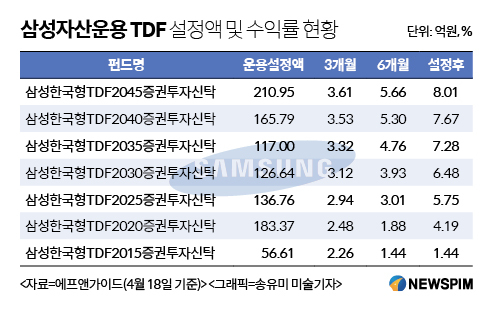

[뉴스핌=박민선 기자] '설정액 1000억, 수익률 최고 8%'

이름조차 생소했던 상품의 1년 성과치곤 제법 화려하다. 더구나 척박한 시장에 첫 발을 내디딘 새내기가 그 흔한 큰손들의 '지원 사격' 없이 오로지 직장인들의 연금 계좌에서 매달 몇만원, 혹은 몇십만원씩 모여 일군 성적이다. 오로지 상품성을 무기로 승부했다는 자부심도 인정할 만하다.

삼성자산운용 타깃데이트펀드(TDF) 출시 1주년을 앞두고 오원석 전략영업팀장을 만났다. 그는 "조약돌로 탑을 쌓아가는 기분"이라며 고무된 표정을 감추지 않았다.

삼성운용이 연금시장에서 쌓아가고 있는 '탑'은 어떤 모습일까.

◆ 연금을 위한 최선의 상품 TDF, 선택법은?

TDF를 선보이기까지 미국을 오가며 공들인 시간만 9개월이다. 위탁 운용사 선정도 쉽지 않았지만 선정 이후에도 투자 방식, 국가별 투자 비중 조정 등을 놓고 수많은 논의와 고민을 거듭했다. 회사로선 적잖은 투자였지만 신중하고 또 신중해야 했던 이유는 분명했다.

"연금자산 관리가 무엇보다 중요함에도 이를 위한 상품이 국내에 없다는 데 대한 반성이었습니다. 연금 가입자들이 선택할 수 있는 펀드라고는 일반 상품 가운데 별도로 설정된 '연금' 클래스 정도가 전부였죠. 자산 규모가 적은 가입자일수록 연금을 통한 추가 수익 창출이 중요하지만 관리의 사각지대에 놓여 있는 게 현실이잖아요."

삼성운용이 첫 깃발을 꽂은 이후 잇따라 경쟁사들도 TDF 시장에 도전장을 낸 덕분에 가입자들로선 선택의 폭도 생겼다. 다만 가입을 고려하는 투자자 입장에서 본다면, 삼성TDF는 타사 상품과 달리 국내 자산에 대한 투자 비중이 거의 없다(1% 미만)는 점이 유독 눈에 띈다. 국내 투자에만 익숙한 가입자에겐 생소할 수 있는 부분.

"저희 TDF 가입 시 70여 개국 자산에 분산투자되는데 이때 국가별 투자 비중은 해당 국가가 글로벌 시장에서 차지하는 비중과 일치합니다. 한국 투자 비중을 임의로 높일 것인지를 두고 다양한 논의를 거쳤지만 장기적으로 안정된 분산투자가 필요하다는 점에서 '원칙'을 택한 것입니다."

그렇다면 한국 자산에 투자하는 다른 상품으로 균형을 맞추지 않아도 연금 관리가 충분히 가능할까? 오 팀장은 "다른 상품 가입보다 나은 결과가 있을 것"이라고 자신했다. 오히려 한 개 펀드 가입으로 다양한 해외펀드 투자 효과를 맛볼 수 있다는 점은 경쟁력이란 것이다.

|

일반적으로 알려진 TDF 가입 기준은 자신의 출생연도에 '60'을 더한 펀드다. 은퇴 시점이 가까워질수록 주식 비중을 축소하며 안정적인 채권 자산을 중심으로 포트폴리오를 자동 변경해주는 개념이다.

하지만 이 원칙을 반드시 따라야만 하는 것은 아니다. 20대 가입자라 하더라도 자신의 투자 성향이 안정적인 것을 선호한다면 채권 투자 비중이 높은 2025, 2030 펀드에 가입해도 된다. 각 펀드는 펀드명에 기재된 연도를 경과하더라도 이후 30년 동안 운용은 지속하며 주식비중도 조금씩 더 줄어들기 때문.

반대로 주식 비중이 높은 것을 선호하는 공격적 성향이라면 가입 후 5년이 경과했을 때 다시 '현재 상품+5년 펀드'로 갈아타기를 하는 것도 방법이다. 다만 주식 비중이 높을수록 연간 총보수가 0.4~0.5%포인트가량 차이가 발생한다는 점은 숙지해야 한다.

◆ "저금리 시대, 연금 관리 여부=노후 리스크"

퇴직연금 시장 규모는 130조원에 육박할 정도로 빠르게 성장하고 있다. 반면 이에 대한 가입자들의 관심은 여전히 매우 낮은 상태다. 더욱이 이 가운데 펀드 자산이 차지하는 규모는 10조원에 불과할 정도로 미미한 수준.

오 팀장은 은퇴 준비에 소홀한 개인들의 시선을 새롭게 바꿔야 한다고 강조했다.

"현재 지출해야 할 것들이 많다 보니 가장 나중에 쓰게 될 연금자산에 대해 고민이 매우 적습니다. 노후 빈곤에 대해 막연히 두려워하면서도 '현실에 충실하자'라는 사고가 만연해 미래에 대한 준비는 거의 하지 않고 있는 게 지금의 모습이죠."

그는 은퇴자금은 현재 소득을 100% 대체해줄 수 없지만 적은 금액이라도 관리하는 것에 대한 중요성을 인식해야 한다며 삼성운용이 대신 '관리자' 역할을 할 것임을 자신했다. 삼성운용은 TDF 외에도 연금시장에 적합한 새로운 상품들을 추가 개발 중이다.

오 팀장은 "저금리 시대에 연금 관리 여부가 노후 자산을 가르는 리스크가 될 수도 있다"며 "연금 시장에서 지금까지 펀드가 차지해 온 위치나 역할이 아닌 관리자와 해결사로서 연금 가입자에 새 기회를 창출해주는 역할을 할 것"이라고 밝혔다.

[뉴스핌 Newspim] 박민선 기자 (pms0712@newspim.com)