[뉴스핌=김나래 기자] 현대중공업그룹 계열 증권사인 하이투자증권이 8개월전 대우조선해양 등 주요 조선업체들의 어닝쇼크를 미리 예측했음에도 이 경고 시그널은 시장에 제대로 공개되지 못했던 것으로 확인됐다. 애널리스트 보고서가 한두차례 수정을 거치며 결국 두루뭉수리하게 뭉뚱그려진 것. 이를 두고 금융투자업계 일각에선 조선업계 계열 증권사인 하이투자증권의 한계이자 비애로 풀이했다.

20일 금융투자업계에 따르면 이 화제의 보고서는 김익상 크레딧 애널리스트가 지난 2014년 11월 7일 작성, 발표한 '건설계약 관련업체의 어닝쇼크, 정말 예측할 수 없나?'. 당시 보고서에는 조선업체의 매출채권 비중에 대한 경고가 적시됐다.

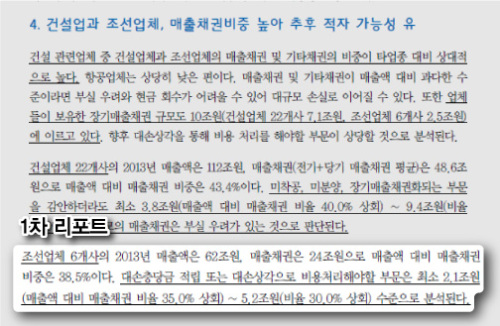

김 애널리스트는 보고서를 통해 건설업 어닝쇼크 예측이 틀렸던 것이 매출채권을 제대로 분석하지 않았기 때문이라고 짚었다. 특히 보고서 후반에는 건설업 뿐 아니라 조선업체의 높은 매출채권 비중을 문제삼아 추후 적자 가능성이 높다는 경고성 메시지를 담았다. 즉 조선업체의 6개사의 2013년 매출액 대비 매출채권의 비중은 38.5%(24조원)으로 대손충당금 적립 또는 대손상각으로 처리해야할 비용이 최소 2.1조원~5.2조원 수준이라고 분석했다.

정확한 적자규모는 아니지만 이 애널리스트가 손실 경고를 할 수 있었던 것은 건설계약 관련업체들의 회계처리부문을 중시했기 때문이다. 그는 건설계약 관련업체인 건설, 조선, 항공기가 거래 발생시 발생주의 원칙 하에 공사진행률에 따라 매출채권을 수령하고 인식하는 회계원리를 면밀히 들여다봤다. 이들 업종 매출채권이 현금화되는 평균회수 기간이 3개월 정도라는 것, 또 매출액 대비 매출채권의 비율이 25%가 적절한 수준이며 이를 상회할 경우 미수채권 또는 부실채권 우려가 있다고 이 보고서는 진단했다.

뿐만 아니라 통상 평균 회수기간이 90일이라고 가정할 경우 매출채권 회전율은 4회가 가장 적당하고, 이는 매출채권의 현금화 속도를 측정하는 비율이기 때문에 높을수록 양호하다고 봤다.

매출채권이란 회사의 영업활동 성과로서 회계 상에는 '자산'으로 인식된다. 다만 매출액은 증가하지 않았는데 매출채권이 제대로 회수되지 않은 경우라면 현금흐름이 막혀 자금 압박에 시달리게 된다. 즉, 매출채권의 원활한 회수흐름을 파악하기 위해서 매출채권 회전율도 주목해야 한다고 이 보고서는 강조했다.

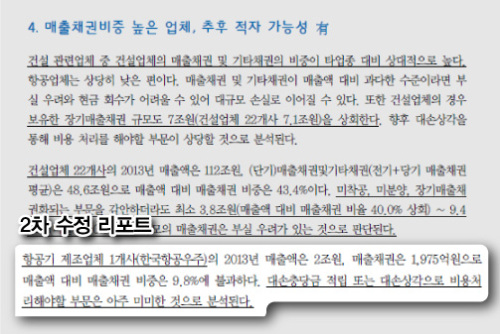

하지만 결국 이같은 분석을 기반으로 한 조선업에 대한 부실 경고는 최종 보고서에서 빠졌다. 금융정보업체인 '에프앤가이드'에 올라온 보고서를 보면 조선업체에 대신 대신 항공기 제조업체 부분이 들어가 있다. <위 그림 참조>

당시 리포트가 1차 배포된 후 1시간 후 2차 수정 배포되는 과정에서 문제의 문구가 삭제된 것. 2차 배포했던 보고서에는 앞서 언급된 조선업체의 매출채권 고비중에 따른 추후 적자 가능성에 대한 내용과 구체적인 수치가 모두 빠졌다.

그 대신 항공기 제조업체 1개사(한국항공우주)의 2013년 매출액은 2조원, 매출채권은 1975억원으로 매출액 대비 9.8%에 불과하다는 점, 대손충당금 적립 또는 대손상각으로 비용처리해야할 부문은 아주 미미하다는 내용이 적시됐다.

이를 두고 관련업계 전문가들은 현대중공업을 모회사로 둔 하이투자증권이 윗선의 압박을 받은 게 아니냐는 의혹을 제기하고 있다. 증권업계 한 크레딧애널리스트는 "최근 조선업체 적자 우려를 경고하지 못했던 증권사들에 대한 비난이 있다"며 "하지만 당시 투자자들에게 주의를 당부하려 해도 그룹 계열사의 눈치 때문에 자유롭게 보고서를 내지 못하는 분위기도 있었다"고 해명했다.

금투업계 한 관계자는 "대우조선해양처럼 큰 기업이 2조원 적자인 사실을 증권사가 투자자들에게 알리지 않았다는 것은 말이 안되는 상황"이라며 "어떤 불편함이 있었는지 모르지만 누구의 잘못인지 원점에서 따져볼 필요가 있다"고 지적했다.

이어 "크레딧 애널리스트는 위험관리를 우선적으로 보는 경향이 있는 반면, 섹터 애널리스트는 기업의 리스크보다는 성장성을 우선시하는 등 서로 관점이 다르다"며 "이번 사안은 크레딧과 섹터 애널 모두의 잘못이지만 이에 앞서 대부분 증권사들이 기업 편의를 봐줬다는 비판에선 벗어날 수 없다"고 덧붙였다.

한편 보고서가 수정된 연유를 묻자 김익상 애널리스트는 "현대중공업의 3분기 실적이 어닝 쇼크를 발표한 상태에서 미발표한 조선업체에 부담이 될 수도 있을 거 같아 수정했다"면서 "즉 오해의 소지를 사전에 방지하자는 의미에서지 다른 뜻은 전혀 없다"라고 답했다.

[뉴스핌 Newspim 김나래 기자] (ticktock0326@newspim.com)