[뉴스핌=우수연 기자] #중위험·중수익 투자를 지향하는 40대 강모씨는 최근 ELS 투자에 관심을 갖고 증권사를 방문했다. 그는 ELS(주가연계증권·Equity Linked Security)란 기초자산에 움직임에 연동돼 수익률이 결정된다고 알고 있었으나, 막상 ELS 가입시 여러가지 선택 사항이 있는 것을 보고 고민에 빠졌다. 특히 증권사 직원에게서 낙인(knock-in)형/ 노낙인(No knock-in)형 상품 옵션에 대해 설명을 들을 때는 어리둥절하기만 했다.

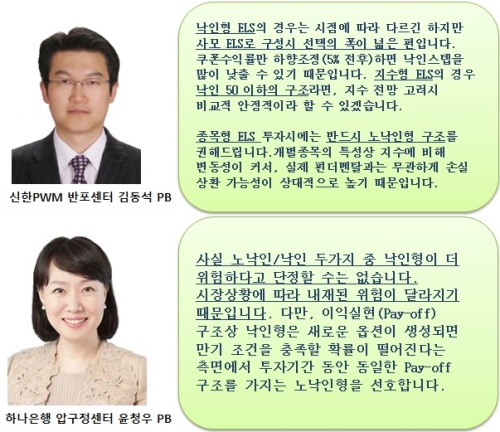

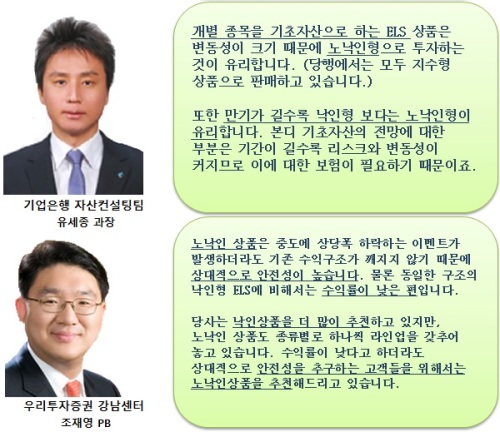

자산관리 전문가들은 ELS 투자에서 상대적으로 기초자산의 움직임이 안정적인 지수형은 낙인형, 개별 종목형을 기초로하는 ELS는 노낙인형 상품을 추천했다.

기초자산이 비교적 안전한 지수형은 상대적으로 수익률이 높은 낙인형을 선택하되, 변동성이 심한 개별형은 수익률은 낮지만 안전한 구조로 짜여진 노낙인형에 투자해야한다는 설명이다. 일반적으로 낙인형은 노낙인형보다 약정 수익률이 연 2~3%p 가량 높게 나타난다.

◆ 낙인(Knock-in, 노낙인(No Knock-in) 대체 뭔가요?

낙인 ELS란 배리어(barrier·원금 손실 발생 구간)를 설정해두고 만기 이전까지 기초자산이 배리어 아래로 내려가지 않는 한 약정된 수익을 지급하는 상품이다. 다만, 만기 이전까지 한번이라도 배리어 아래로 기초자산 가격이 떨어지는 경우, 만기시 마지막 조기상환 조건을 충족해야만 수익이 발생하도록 상품 구조가 변화하게 된다.

예를 들어, 낙인이 50%로 설정된 ELS의 기초자산이 최초가격의 50% 아래로 내려갔다고 가정하자. 기존에는 50%만 넘으면 약정된 수익률을 지급하던 구조에서, 만기시 마지막 조기상환 조건인 80% 수준까지 올라와야 수익을 주도록 ELS 구조가 변경된다.

윤청우 하나은행 압구정센터 PB팀장은 "낙인 ELS는 투자기간 동안 기초자산의 주가가 낙인 배리어를 하회하게 되면 새로운 옵션이 생성되는 구조"라며 "이 경우 만기시 마지막 상환 조건까지 기초자산의 가격이 회복되지 못하면 손실이 발생한다"고 설명했다.

반면 노낙인의 경우, 만기 이전의 기초자산 변동과는 관계없이 만기에만 상환조건을 만족하면 정해진 수익을 받게된다. 예를들어 마지막 상환 조건이 60%인 노낙인 ELS 라면, 기초자산이 50% 수준까지 떨어진 적이 있었다고 해도 만기시에만 60% 이상으로 가격을 회복하면 수익을 받는 구조다. 따라서 일반적으로 노낙인이 낙인보다 수익률이 낮다.

유세종 IBK기업은행 자산컨설팅팀 과장은 "노낙인형 상품의 경우 운용기간중 변동성에 대해 크게 걱정하지 않아도 되는 구조"라며 "만일 낙인 상품과 만기상환조건이 동일하다면 노낙인 ELS가 상대적으로 안정적인 구조라 수익률도 더 낮은 경향이 있다"고 설명했다.

◆ 현명한 투자자의 낙인·노낙인 ELS 선택법은?

전문가들은 지수형 ELS는 수익률이 높은 낙인형, 개별종목형 ELS는 안정성을 강조한 노낙인형 상품을 추천했다. 다수의 PB들이 안정성을 기반으로한 노낙인형을 추천했으나, 코스피 같은 지수형 기초자산은 상대적으로 변동성이 낮은 편이라 낙인형 상품에 도전하는 것도 나쁘지 않다고 설명했다.

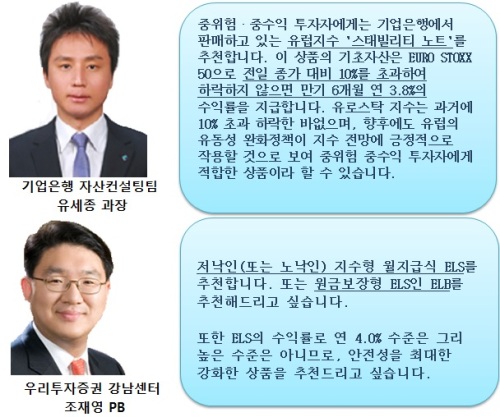

◆ 연 4% 중위험·중수익 투자자에게 적합한 ELS는?

일반적으로 ELS 투자자들은 안정성을 우선 염두에 두고 투자하는 편이라는 것이 전문가들의 설명이다. 뉴스핌은 ELS 투자 전문가들에게 연 4%대의 중위험·중수익 투자자에게 적합한 ELS 상품을 추천받았다. 설문 결과, 기초자산의 하루 낙폭을 기준으로 확정된 수익을 지급하는 스태빌리티 노트, 노낙인 지수형 월지급식 ELS 등 다양한 투자 전략들이 제시됐다.

▶설문 참여자 (가나다 순)- 신한PWM 반포센터 김동석 PB 팀장, 우리투자증권 PB강남센터 조재영 부장, 하나은행 압구정 PB센터 윤청우 팀장, IBK기업은행 자산컨설팅팀 유세종 과장(이상 4명)

[뉴스핌 Newspim] 우수연 기자 (yesim@newspim.com)