전문가들 "차입형 신탁 신규수주 성장세 꺾여..실적 둔화 불가피"

[서울=뉴스핌] 김성수 기자 = 국내 부동산신탁업계 시장점유율 1·2위인 한국토지신탁과 한국자산신탁의 지난 1분기 실적이 악화할 것으로 전망된다.

지방 분양시장의 리스크(위험) 확대로 주력 사업인 차입형 신탁시장이 위축됐기 때문이다. 이에 따라 수주 실적에 빨간불이 켜진 상황이다. 시장 상황이 안 좋아 두 회사의 실적 개선은 쉽지 않을 것이란 게 업계의 분석이다.

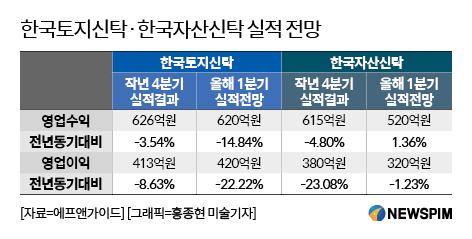

12일 부동산업계와 에프앤가이드에 따르면 한국토지신탁, 한국자산신탁의 올해 1분기 영업수익(수수료·이자·기타 수익 합계), 영업이익이 크게 줄었다.

|

한국토지신탁은 영업수익, 영업이익이 각각 전년동기대비 14.84%, 22.22% 감소할 것으로 전망된다. 이는 작년 4분기(각각 3.54%, 8.63% 감소)보다 낙폭이 커진 것이다.

한국자산신탁은 영업수익이 1.36% 증가하는 반면 영업이익은 1.23% 감소할 것으로 예상된다. 이 경우 영업이익이 4개 분기 연속 하락이다. 전년동기로 보면 작년 2분기는 4.89% 감소했고, 작년 3분기 27.78%, 작년 4분기 23.08% 각각 줄었다.

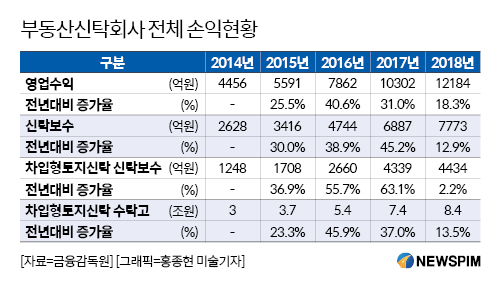

이런 실적 악화는 주력사업인 차입형 신탁시장의 성장세가 꺾이고 있어서다. 금융감독원이 발표한 '2018년 부동산신탁회사 영업실적'에 따르면 차입형 토지신탁의 신탁보수와 수탁고는 작년 들어 증가율이 크게 둔화했다.

|

작년 차입형 토지신탁 신탁보수는 4434억원으로 1년 전보다 2.2% 증가했다. 지난 2015년(36.9%), 지난 2016년(55.7%), 지난 2017년(63.1%)과 비교하면 증가율이 한 자릿수로 떨어진 것이다.

차입형 토지신탁 수탁고도 증가폭이 꺾였다. 작년 차입형 토지신탁 수탁고는 8조4000억원으로 한 해 전보다 13.5% 증가했다. 지난 2015년(23.3%), 지난 2016년(45.9%), 지난 2017년(37.0%)에 비해 둔화한 수준이다.

금감원 관계자는 "부동산 신탁회사들의 수탁고와 총자산을 비롯한 외적 성장은 지속하고 있다"며 "하지만 지난 2013년 이후 이어지던 당기순이익 증가세는 주춤한 상태"라고 말했다.

한국토지신탁과 한국자산신탁의 작년 신규수주도 감소세다. DB금융투자에 따르면 한국토지신탁의 신규수주는 전년대비 16.9% 감소한 1848억원으로 집계됐다. 한국자산신탁은 작년 신규수주가 1097억원으로 전년대비 50.7% 감소했다.

특히 한국자산신탁의 작년 수주실적은 지난 2015~2017년에 비해 절반 수준으로 떨어졌다. 이에 따라 지난 3년간 이어져온 회사 급성장세에 제동이 걸렸다는 평가다.

전문가들은 두 회사의 수주 감소는 △지방 분양시장의 리스크(위험) 확대로 인한 차입형 신탁시장 축소 △리스크 관리를 위한 수주심의 강화 때문이라고 분석했다. 이는 향후 두 회사의 실적에도 부정적인 영향을 줄 것이라는 평가다.

조윤호 DB금융투자 연구원은 "대형건설사 주도로 주택시장이 재편되고 지방 분양시장이 침체기에 들어서면서 차입형 신탁 신규수주의 성장세가 꺾이고 있다"며 "전체적으로 사업 리스크가 커짐에 따라 수주심의가 까다로워지는 것도 수주 총액의 감소를 이끌고 있다"고 말했다.

이어 "차입형 신탁 시장을 이끌었던 한국토지신탁의 성장세가 한풀 꺾였다"며 "기업의 노력만으로 시장 상황을 이겨내기에는 쉽지 않아 보인다"고 덧붙였다.

김선미 KTB투자증권 연구원은 "한국토지신탁은 지난 2016~2017년 수주했던 주택공사들이 준공되면서 수수료 수익 성장률이 점진적으로 축소되고 있다"며 "올해 도시정비, 리츠, 책임준공 확약형을 비롯한 사업 다각화로 전사 신규수주가 증가하겠지만 착공시점이 늦어서 실적이 당분간 더딘 흐름을 이어갈 것"이라고 전망했다.

sungsoo@newspim.com