직접 '경영권 확보'에서 강력한 '파트너십'과 협업으로

[서울=뉴스핌] 백진엽 기자 = SK그룹의 글로벌 전략이 바뀌고 있다. 중국에서 동남아로 초점을 옮겼다. 또 현지에 직접 나가는 방식에서 현지의 강력한 파트너들과 협업하는 형태로 변했다.

SK그룹은 베트남 1위 민영기업인 빈그룹과 지분 투자 및 파트너십을 체결했다고 16일 밝혔다. 우선 SK그룹 주요 계열사들이 공동으로 설립한 SK동남아투자법인(SK South East Asia Investment)이 빈그룹의 지주회사 지분 약 6.1%를 10억달러(한화 약 1조1800억원)에 매입한다. 이와 함께 SK와 빈그룹은 향후 베트남 시장에서 신규사업 투자는 물론 국영기업 민영화 참여와 전략적 인수합병(M&A) 등을 적극 추진하기로 했다.

빈그룹은 베트남 주식시장 시가총액의 약 23%를 차지하는 1위 민영기업이다. 부동산 개발(빈홈/빈컴리테일), 유통(빈커머스), 호텔/리조트(빈펄) 사업을 비롯, 스마트폰(빈스마트), 자동차(빈패스트) 등 다양한 사업을 펼치고 있다. 올해 1분기 매출액은 21조8230억동(한화 약 1조1000억원)으로, '베트남의 삼성'이라고 불린다.

◆'중국에서 동남아로'…베트남에 공들이는 최태원 회장

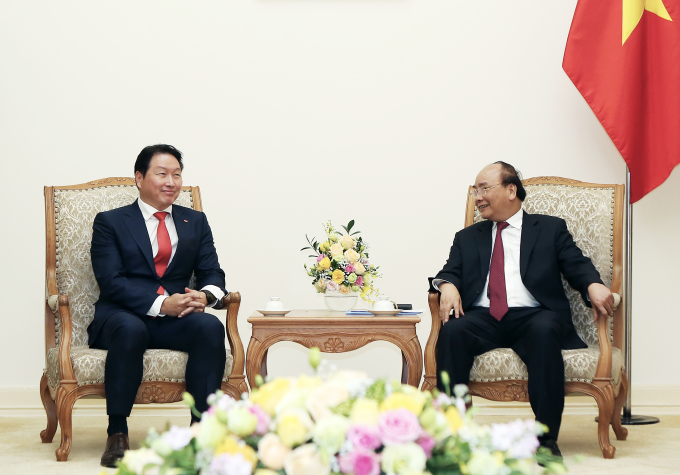

SK그룹 최태원 회장은 최근 몇년간 동남아, 특히 베트남에 많은 공을 들이고 있다. 동남아 시장으로의 사업 확장을 위해서는 베트남에서의 성공을 필수라고 여기는 것이다. 지난 2017년과 2018년 최 회장은 직접 베트남을 방문해 응우옌쑤언풀 총리와 만나 베트남에 대한 투자, 사업에 대한 지원 등을 논의했다. 올해도 하반기 베트남을 방문할 것으로 알려졌다.

응우옌쑤언푹 총리는 "해외 기업 총수 중 매년 만나는 사람은 최 회장이 유일하다"며 "ICT, 에너지, 반도체 등 첨단 기술 분야에서 독보적 역량을 갖고 있는 SK와의 민관 협력에 전폭적인 지원을 아끼지 않겠다"고 반겼다.

이전까지만 해도 최 회장과 SK그룹은 '차이나 인사이더'로 대표되는 중국 투자 전략을 중요시했다. 외부자가 아닌 내부자로 중국 시장에 접근하겠다는 것이다.

하지만 최근 들어 SK그룹의 중국 투자에 대한 관심은 동남아, 특히 베트남으로 많이 옮겨진 모습이다. 중국 시장의 악화와 함께 한국 기업이 활동하기 점차 어려워지고 있다는 점, 그리고 동남아 시장의 잠재력 등이 요인으로 꼽힌다.

아울러 동남아의 경우 자원이 풍부하고 정보통신기술 분야에 관심이 높다. 화학·에너지와 통신, 반도체 사업 등이 주력인 SK그룹에 안성맞춤인 것이다. 여기에 베트남은 최근 국영·상장 기업의 외국인 지분 한도를 풀어주는 등 외국인들의 투자에 대해 적극적으로 지원하고 있다. 베트남의 매력이 높은 이유다.

SK그룹은 이번 파트너십 체결로 베트남 1, 2위 민영기업과 모두 손을 잡았다. 지난해 9월 2위 기업인 마산그룹의 지주회사 지분 9.5%를 약 5300억원에 매입했다. 아울러 베트남 시장에서 신규 사업 발굴 및 전략적 인수·합병(M&A) 등을 공동 추진키로 했다.

즉 1위 민영기업인 빈그룹, 2위인 마산그룹과 모두 파트너십을 맺으면서 베트남 신규 사업에 속도를 낼 채비를 마쳤다. 아울러 국영기업의 민영화 작업 등에도 이들 파트너와 함께 참여하는 방안도 논의중이다.

◆'딥체인지' '파트너십' 등 경영철학 반영된 베트남 투자

특히 최근 SK그룹의 해외 진출을 보면 과거와 달라진 모습이 보인다. 과거에는 SK가 잘하는 사업을 들고 현지에 직접 법인을 세운다거나 현지 기업의 경영권까지 인수해 직접 사업을 하는 형태였다. 하지만 최근 들어서는 경영권 확보보다는 현지 기업과 파트너십을 우선시하고 있다. 지분 투자는 파트너십을 강화하기 위한 수단이자, 합작사업의 성공시 보상을 위한 방편 정도로 보인다.

이에 SK그룹측은 "그룹의 경영화두인 '근본적 변화'(Deep Change)가 해외 시장 진출에까지 적용되고 있는 것"이라며 "과거 SK그룹의 동남아 사업이 생산 기지 구축 등 국내 사업의 수평적 확장이나 투자 대상 기업의 경영권 확보 중심이었다면 현재는 현지 기업과의 파트너링(Partnering)을 통해 하는 것"이라고 말했다.

아울러 현지 강자들과 파트너십을 통해 단순히 사업적으로 이익만 추구하는 것이 아니라 지역사회에 기여할 수 있는 영역까지 고민할 방침이다. 지난해 11월 열린 하노이포럼에서 최 회장은 "환경보존에 더 적합한 새로운 비즈니스 모델과 해법을 찾아야 할 때"라며 "경제적가치 뿐만 아니라 환경보호 등과 같은 사회적 가치를 함께 창출하는 방안을 모색해야 한다"고 강조했다.

SK그룹의 주요 경영전략인 '따로 또 같이' 역시 베트남 투자에서 엿볼 수 있다. 과거에는 해당 사업과 관련이 크거나 여력이 있는 계열사가 투자를 진행하는 경우가 많았다. 하지만 빈그룹과 마산그룹 투자에서 보이듯 지금 SK의 해외 투자 전략은 주요 계열사들이 모두 참여한 투자법인이 나서서 진행하고 있다. 어떤 계열사만의 문제가 아니라 그룹 모든 계열사들이 관련된 사업에 대해 고민하면서 함께 성장해야 한다는 최 회장의 경영철학이 반영된 것이다.

jinebito@newspim.com