증권·운용사 외 VC에도 BDC 참여 허용

일반투자자 스타트업·벤처 투자 길 열려

“일회성 아닌 정책 지속성 유지가 관건” 지적도

[서울=뉴스핌] 김민수·김형락 기자 = 정부당국이 혁신성장의 일환으로 ‘제2벤처 붐 확산 전략’을 공개한 가운데 민간자본 활성화를 위한 혁신벤처 투자제도가 금융투자업계의 주목을 끌고 있다. 특히 올해 상반기 새로 도입하는 ‘비상장기업 투자 전문회사(BDC·Business Development Company)’ 제도를 통해 개인투자자들의 여유자금이 벤처 및 스타트업 등 비상장기업에 유입되길 기대하고 있다.

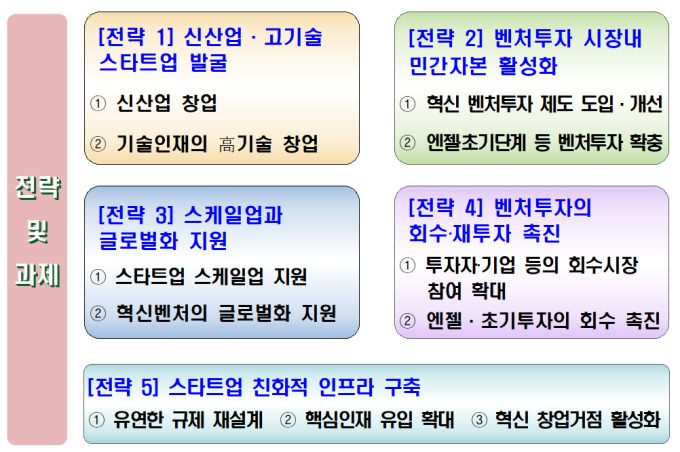

정부는 6일 광화문 정부서울청사에서 홍남기 부총리 겸 기획재정부 장관 주재로 ‘제2벤처 붐 확산 전략’을 제시하고 관련 지원책을 발표했다. 여기에는 △신산업·고(高)기술 스타트업 발굴 △벤처투자 시장내 민간자본 활성화 △스케일업과 글로벌화 지원 △벤처투자의 회수·재투자 촉진 △스타트업 친화적 인프라 구축 등이 주요 내용으로 포함됐다.

이 가운데 금투업계의 시선을 끄는 대목은 혁신벤처에 대한 투자 활성화 방안이다. 민간자본 유입을 촉진하는 제도 기반을 마련하고 벤처투자의 회수 및 재투자를 유도해 유능한 벤처 기업의 질적 성장 및 시장 붐 조성을 유도하는 것을 주요 골자로 한다.

BDC는 이런 정부당국의 의지가 반영된 가장 대표적인 제도다. BDC는 공모 또는 거래소 상장 후 비상장기업에 투자하는 비상장기업 투자 전문회사로 IPO를 통해 조달한 자금으로 비상장기업이나 스타트업 등에 투자한다는 점에서 특수목적회사(SPC)로 분류할 수 있다. 개인과 기관의 자금을 모은 후, 비상장기업에 자금을 공급하거나 경영지원 및 컨설팅 등의 업무를 수행해 기업가치를 제고해 투자 수익률을 높인다.

지금까지 벤처 투자는 대부분 정책기관 또는 금융기관, 연기금, 벤처캐피탈(VC) 등을 통해 이뤄졌다. 개인 역시 투자가 가능하지만 자금 및 정보력에서 크게 뒤떨어지는 만큼 민간자본이 직접 유입되기 사실상 어려운 형태였다. 하지만 BDC 제도 도입으로 개인투자자들도 주식시장에 상장된 BDC에 투자함으로써 편리하게 스타트업에 투자할 수 있다.

이를 위해 정부는 집합투자업 인가를 부여해 벤처캐피탈의 독자적인 BDC 운용을 허용키로 했다. 이는 올해초 BDC 운용주체로 증권사와 자산운용사만 허용하는 안보다 한 발 더 나아간 것이다.

또 벤처캐피탈이 BDC에 운영주체로 참여해 창업기업 투자조합·신기술 사업금융조합 등에 준하는 요건으로 투자할 경우 세제지원을 검토하기로 했다. 동시에 증권사·자산운용사 등 BDC 운용주체가 벤처캐피탈의 유망기업 발굴 역량을 활용할 수 있도록 상호 협업방안도 마련한다는 계획이다.

이에 대해 업계에서는 대체로 환영일색이다. 금융투자협회를 중심으로 업계가 꾸준히 건의해온 내용이 작년말 ‘자본시장 혁신과제’에 이어 정부 주도의 제2벤처 붐 확산 전략에 포함된 것은 의미가 있다는 설명이다.

한 금투업계 고위 임원은 “지난해 당정 협의회에서 4대 전략·12대 과제로 구성된 자본시장 혁신과제가 나온 이후 금융위와 협회, 회원사, 연구기관 등이 공동으로 TF를 구성해 활동해왔다”며 “당국은 물론 정치권에서도 필요성에 크게 공감하고 있어 관련 내용 입벙에 대한 기대감이 어느 때보다 크다”고 설명했다.

BDC 뿐 아니라 조건부지분인수계약(SAFE) 투자방식 즉시 도입, 사모재간접 공모펀드 벤처 출자 확대, 해외 벤처캐피탈의 국내 스타트업 투자·육성 강화 역시 긍정적으로 평가했다.

A증권사 관계자는 “민간자본 유입으로 벤처기업에 대한 적정평가가 신속하게 이루어지고, 개인들도 기업공개(IPO) 이전 수익을 창출할 수 있는 기회가 제공되는 것”이라며 “정부 입장에서도 정책 금융 대신 민간 금융을 통해 산업 파이를 키우고 리스크 관리에만 집중할 수 있어 상호이익”이라고 강조했다.

다만 일각에선 정부의 의도대로 벤처투자 시장내 민간자본을 활성화하고 회수 및 재투자를 촉진하기 위해선 구체적인 추진 계획 및 정책 지속성이 담보되어야 한다는 지적도 제기된다. 이에 대해 정부는 3월부터 BDC 민간TF를 통해 최종 제도운영 방안을 확정한 뒤 상반기 중 자본시장법 개정안 입법을 추진할 방침이다.

B증권사 관계자는 “코스닥벤처펀드와 같은 정부 주도의 성장산업펀드는 지금도 많다”며 “결국 실제 성과로 이어지려면 정부의 지속적인 관심과 피드백이 반드시 뒤따라야 할 것”이라고 내다봤다.

mkim04@newspim.com