결제 알리바바•텐센트 우위, 인터넷 전문은행·신용조회 시장도 급팽창

[편집자] 이 기사는 05월 16일 오후 6시21분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

<上편에서 이어짐>

[뉴스핌=이지연 기자] 515조원 규모 중국 핀테크 산업이 제3자 결제, P2P 대출을 중심으로 급팽창세를 보이고 있다. 중국 당국은 핀테크 산업 육성 및 지원을 위한 전담기구를 출범시키며 소액대출, P2P, 간편결제 등 온라인을 기반으로 한 소규모 민간금융 활성화에 총력을 기울이는 모습이다.

중국의 핀테크 산업은 기존 금융체계 미성숙, 인터넷 및 모바일 보급률 확대로 빠르게 성장하고 있다. 이미 성숙기에 접어든 온라인 결제와 온라인 MMF(머니마켓펀드) 부문은 성장세가 둔화된 반면 발전 초기단계인 온라인 보험과 신용조사 시장의 잠재력은 매우 커서 향후 투자금이 대거 몰릴 것으로 전망된다.

핀테크 산업의 발달로 소액대출 및 자산관리가 크게 보편화 됐으며, 소비 접근성이 크게 개선돼 내수확대에도 기여하고 있다.

◆ BAT, 핀테크 시장에서도 치열한 각축전

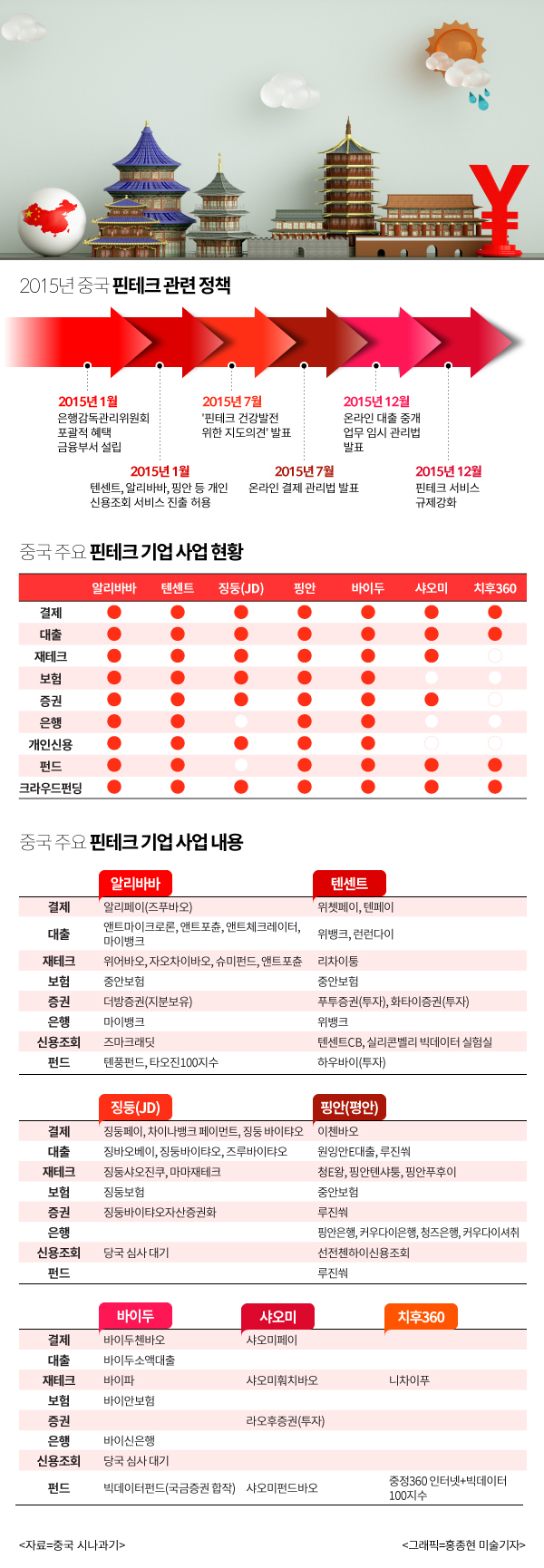

최근 중국 핀테크 시장을 관통하는 큰 흐름은 당국의 규제 강화를 통한 핀테크 시장 속도 조절과 인터넷 공룡 BAT(바이두·알리바바·텐센트)의 치열한 경쟁구도다. BAT는 결제·대출·재테크·보험·증권·은행·신용조회·펀드·크라우드 펀딩 등의 분야에 모두 진출한 상태다.

|

중국 전자상거래 1위 알리바바와 SNS 1위 텐센트는 기존에 확보한 고객 데이터를 기반으로 핀테크 시장에 발 빠르게 진출한 케이스다. O2O(온·오프라인 연계) 강자 바이두는 아직까진 이렇다 할 성과를 내지 못 했지만 유저 유입량·빅데이터·O2O·인공지능(AI) 분야의 강점을 살려 개인 맞춤형 금융서비스를 제공할 방침이다.

2015년 말 기준 알리바바와 텐센트는 각각 18개, 12개의 핀테크 관련 기업을 보유하고 있다. 그 뒤를 바이두, 중국 전자상거래 2위 징둥(京東, JD), 전통 금융기업 핑안(平安)그룹 등이 쫓고 있는 모양새다. 아울러 신흥 IT 기업 샤오미(小米)와 치후(奇虎)360 및 부동산 큰손 완다그룹 또한 핀테크 시장에 공격적으로 진출하고 있다.

특히 알리바바 산하 금융사 앤트파이낸셜(螞蟻金服 마이진푸)은 지난 4월 2차 펀딩을 통해 45억달러(약 5조원)를 조달, 기업가치가 600억달러(약 70조7000억원)로 뛰었다. 이에 따라 연내 상하이증시 및 홍콩증시 동시상장 계획이 가속화할 것으로 보인다.

◆ 결제시장, 알리바바&텐센트 절대우위

우선 중국 결제시장을 살펴보면, BAT 가운데 알리바바의 알리페이(支付寶 즈푸바오)와 텐센트의 텐페이(財付通 차이푸퉁)가 결제시장의 약 70%를 차지하며 양강 구도를 형성한 모습이다.

중국 시장조사업체 아이리서치(iResearch)에 따르면 2015년 기준 알리페이는 47.5%, 텐페이는 20.0%의 시장 점유율을 기록했다. 핀테크 기업이 결제 시장의 98%를 점유했으며, 기존 은행의 점유율은 1.8%에 그쳤다.

|

제3자 결제는 핀테크 분야에서 가장 성숙한 부문으로 꼽힌다. 2015년 연간 거래규모가 전년 대비 104.2% 증가한 16조3600억위안을 기록했다. 2018년이면 시장 규모가 33조5100억위안에 달할 것으로 추산돼 앞으로도 이 부문 1·2위 알리바바와 텐센트의 대약진이 예상된다.

2004년 출시한 알리바바 알리페이는 200곳이 넘는 금융기관과 협력관계를 맺고 있는 중국 최대 제3자 온라인 결제 플랫폼이자 세계 최대 모바일 결제 플랫폼이다. 결제는 물론 온라인 담보거래·계좌이체·신용카드 상환·휴대폰 요금 충전·공과금 납부 등의 서비스를 제공한다.

2016년 3월 기준 알리페이 실명 이용자수는 4억5000만명을 돌파한 상태다. 알리페이로 결제 가능한 오프라인 상점은 20만곳이 넘으며, 50만대 이상의 택시 및 좐처(專車 차량호출앱과 정부의 공동인증을 받은 승객운송용 차량)에서도 알리페이 결제가 가능하다. 해외에서는 30개국 이상에서 알리페이 서비스를 제공하고 있다.

알리페이 예치금을 금융상품에 투자할 수 있도록 하는 온라인 MMF(머니마켓펀드) 위어바오(餘額寶)는 2013년 출시 이후 1년 만에 가입자가 1억명을 돌파하는 기염을 토해낸 바 있다. 2015년 말 기준 위어바오 이용자는 2억6000만명에 달해 세계에서 이용자가 가장 많은 펀드로 자리매김 했다. 위어바오 기금을 운용하는 톈훙펀드(天弘基金, 앤트파이낸셜 지분율 51%)는 중국 펀드 사상 최초로 자산 관리액이 1조위안을 돌파한 펀드사다.

2005년 출시한 텐센트 텐페이는 업계 1위 알리페이와 큰 격차가 벌어져 있지만 위챗(웨이신), QQ 등 SNS 분야의 강점을 살려 시장 점유율을 꾸준히 늘리고 있다. 이용자수는 5억명 이상이며 현재 실명제 인증 작업을 실시 중이다. 텐페이 산하 온라인 재테크 플랫폼 리차이퉁(理財通) 이용자수는 5000만명, 자금 보유량은 1000억위안을 돌파했다.

한편 바이두의 결제 플랫폼인 바이두월렛(百度錢包)의 경우, 2016년 1분기 기준 실질 이용자(AU)가 전년 동기대비 152% 폭증한 6500만명으로 집계됐다.

아울러 바이두월렛은 모바일바이두(手機百度)와 바이두지도(百度地圖) 등 초인기 애플리케이션에 내장돼 있고, 소셜커머스 업체 눠미(糯米), 동영상 플랫폼 아이치이(愛奇藝), 차량공유업체 우버(Uber), 음식배달 사이트 바이두와이마이(百度外賣) 등의 기본 결제방식으로 설정돼 있어 성장 잠재력이 큰 편이다.

◆ 인터넷 전문은행·개인 신용조회 부문 BAT 사업현황

지난해 처음 문을 연 인터넷 전문은행과 개인 신용조회 서비스에 대한 시장의 관심이 유달리 뜨겁다. 특히 중소기업이 자금을 쉽게 대출받을 수 있도록 중국 정부가 독려함에 따라 BAT 등 대기업들이 인터넷 전문은행에 적극적으로 뛰어들었다.

2015년 1월 출범한 중국 최초의 인터넷 전문은행 위뱅크(微眾銀行 웨이중은행)는 텐센트가 최대주주(지분율 30%)로서 중소기업과 일반대중을 주요대상으로 재테크 투자 및 대출 서비스를 제공하고 있다. 고객수는 600만명, 누적 대출규모는 300억위안을 넘어섰으며, 대출자의 50%는 서비스업과 제조업 기업 및 종사자로 나타났다.

위뱅크의 첫 무담보 대출상품 ‘웨이리다이(微粒貸)’는 2015년 말 기준 대출잔액 74억9500만위안, 수신(受信) 고객 352만명에 달하며 총 66만명이 온라인으로 128억1700만위안 규모의 대출을 받았다.

이용자가 QQ, 위챗 등 텐센트 SNS 속 ‘돈 빌리기’ 버튼 하나만 누르면 시스템이 몇 초 안에 자동으로 개인신용을 평가해 500위안~20만위안의 대출을 받을 수 있다.

1000억~2000억위안 규모의 중국 신용조회 시장에서 텐센트CB(騰訊征信 텐센트정신)는 8억명 이상의 QQ 유저, 5억명 이상의 위챗 유저 등 방대한 SNS 유저 빅데이터를 기반으로 개인 신용평가 서비스를 제공하고 있다. SNS 뿐만 아니라 인민은행, 항공권 거래내역, 교육기관, 기타 정보센터 데이터 등도 폭넓게 활용한다.

위뱅크에 이어 2015년 6월 출범한 인터넷 전문은행 마이뱅크(網商銀行 왕상은행)의 4대 주주는 알리바바 앤트파이낸셜(지분율 30%), 푸싱그룹(復興集團 지분율 25%), 완샹싼눙그룹(萬向三農集團 지분율 18%), 닝보진룬자산(寧波金潤資產 지분율 16%)이다.

마이뱅크의 온라인 대출 서비스 규모는 지난 2월 말 기준 여신 누적액 460억위안, 자금조달 받은 중소기업 수 80만곳을 기록했다. 이는 작년 6월 출범 이후 8개월만의 성적으로, 가히 폭발적인 성장세다.

전문가들은 마이뱅크의 단기 성장 비결로 빅데이터를 활용한 간편한 신용평가 시스템과 산하의 전자상거래(티몰, 타오바오) 이용자를 타겟으로 한 소액대출 서비스를 꼽고 있다.

마이뱅크의 대출 심사는 알리바바그룹 산하의 자체 신용평가 플랫폼인 즈마크레딧(芝麻信用)을 통해 이뤄진다. 즈마크레딧은 고객의 ▲전자상거래 결제내역 ▲신용카드 연체 여부 ▲통신비 및 각종 요금 납부 상황 ▲모바일 결제내역 ▲재테크 상품 가입 현황 등 온라인 빅데이터를 활용해 자체적인 신용등급을 결정한다.

알리바바 전자상거래 플랫폼에 입주한 중소업체의 경우 판매 실적, 대금 결제 상황 등에 따라 신용등급이 결정된다. 모두 무담보 대출이다. 아울러 마이뱅크의 대출 심사 통과 비율은 오프라인 은행보다 30% 가량 높은 반면 대출 연체율은 시중 소액 대출 금융기관 대비 절반 수준에 불과한 것으로 알려졌다.

이 밖에 마이뱅크는 소형 스타트업, 오프라인 요식업 창업자, 농민 등을 타겟으로 한 전문 온라인 대출 서비스를 제공하는 등 기존 시중 은행들의 대출 사각 지대를 집중 공략하고 있다.

바이두는 2015년 11월 중국 중신은행(CITIC)과 공동으로 인터넷 전문은행 바이신은행(百信銀行)을 설립, MMF 등 투자 상품 판매 및 개인·중소기업 대출 서비스에 주력하고 있다. 특히 중국 최대 포털사이트 바이두의 위치 및 이용자 행동패턴 데이터를 이용해 고객의 신용을 평가하는 것으로 알려졌다.

올해 알리바바 즈마크레딧과 텐센트CB는 개인 신용조회 부문 영업허가를 획득할 전망이며, 바이두, 완다콰이첸(萬達快錢), 징둥금융(京東金融) 등은 당국의 심사를 대기 중인 것으로 알려졌다. <下편으로 이어짐>

[뉴스핌 Newspim] 이지연 기자 (delay@newspim.com)

영상

영상