中위안화 절상·경기 회복 전망도 영향 미쳐

원화 가치 상승시 외국인 수급에 긍정적

전문가들 "외국인 귀환·실적 장세 기대"

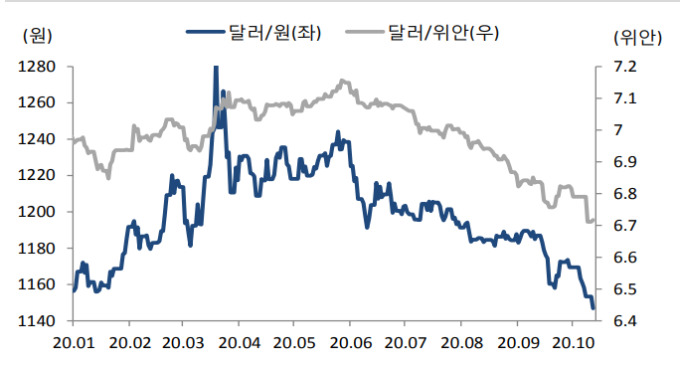

[서울=뉴스핌] 김민수 기자 = 지난 6월부터 시작된 달러/원 환율 하락이 최근 낙폭을 확대하고 있다. 한 달 만에 다시 1150원이 밑으로 떨어진데 이어 작년 4월 저점인 1140원대 초반까지 가파른 하락세를 지속하고 있다.

일부 전문가들은 미국 대통령 선거와 맞물려 내년까지 1100원 밑으로 떨어질 것이라는 전망을 내놓기도 했다. 증권가 안팎에선 대체로 이 같은 원화 강세 전망이 주식시장에서 외국인 수급에 긍정적인 영향을 미칠 것으로 내다봤다.

15일 외환시장에서 달러/원 환율은 전장 대비 3.7원 내린 1143.20에 장을 마감했다. 종가 기준 작년 4월23일 1141.80을 기록한 이후 약 1년6개월 만에 최저치다.

낙폭은 최근 들어 더욱 심화되는 모양새다. 지난 10거래일 중 8거래일에서 약세가 이어졌다. 해당 기간 환율은 1172.30원에서 30원 가까이 하락했다.

이런 원화 강세 기조의 원인으로 시장에선 달러 약세를 첫 손에 꼽았다. 11월 대선이 한 달도 채 남지 않은 상황에서 조 바이든 미국 민주당 후보가 도널드 트럼프 대통령을 크게 앞서면서 민주당이 대통력직과 의회를 석권하는 '블루웨이브' 기대감이 달러 약세를 부추기고 있다는 설명이다.

박희찬 미래에셋대우 연구원은 "민주당의 현재 스탠스를 감안할 때 대규모 확장 재정정책에 대한 기대감이 높아질 것"이라며 "블루웨이브 가능성 상승은 '경기 기대감 및 위험선호 심리 상승→달러 약세'의 연결고리를 자극하고 있다"고 진단했다.

실제로 세계 주요 6개국 통화 대비 달러 가치를 뜻하는 미국 달러 인덱스는 전날 93.36으로 거래를 마쳤다. 8월31일 92.131로 연중 최저점을 기록한 이후 지난달 말94.682까지 반등했으나, 이후 재차 하락하며 93에서 등락을 거듭하고 있다.

아시아 통화의 전반적인 강세도 원화 수요를 높이는 요인이 되고 있다. 특히 신종 코로나바이러스 감염증(코로나19) 판데믹 이후 경기 회복이 기대되는 중국, 한국 등 동아시아 통화의 강세가 상대적으로 두드러질 가능성이 높다.

때문에 원화 강세는 국내증시의 매력을 높일 것이라는 분석이 지배적이다.

코스피가 사상 최고치인 2600선을 돌파했던 2018년 1월이 대표적 사례다. 2017년초 1200원대에 머물던 달러/원 환율은 연말 1070원대까지 빠진 데 이어 이듬해 1월 1060원 초반까지 하락한 바 있다. 공교롭게도 코스피 역시 1월29일 장중 2607.10을 기록하며 역대 최고치를 경신했다.

일반적으로 원화 가치 상승은 외국인 수급에 긍정적인 영향을 미치는 것으로 알려졌다. 달러를 원화로 바꿔 투자하는 외국인들에게는 국내 주식 투자를 통한 자본이익과 함께 환차익을 기대할 수 있기 때문이다.

당장 이달 들어 외국인은 1조3051억원을 순매수하며 국내주식 비중을 늘리는 중이다. 같은 기간 개인은 7904억원, 기관은 3656억원을 순매도했다.

최유준 신한금융투자 연구원은 "최근 외국인 순매수 전환 배경에는 달러 약세가 있다"며 "환율 외에 실적 장세가 뒷받침될 경우 연초 대비 증시 장악력이 줄어든 외국인의 국내 증시 귀환이 앞당겨질 수 있을 것"이라고 강조했다.

이재만 하나금융투자 연구원도 "원화와 연계성이 높은 위안화 강세가 지속될 것으로 예상되면서 국내증시의 수급 환경 역시 점차 긍정적으로 변화할 것"이라며 "중국의 대내외 경제회복에 이에 따른 코스피 이익 추정치 상향조정이 이어질 경우 외국인의 관심은 국내증시로 선회할 가능성이 높다"고 덧붙였다.

다만 현재의 '달러 약세-원화 강세' 기조가 이어질지 여부에 대해선 다소 엇갈렸다. 미 대선 결과는 물론 미·중간 외교 분쟁, 한국 수출 회복 등 변수가 적지 않다는 지적이다.

김효진 KB증권 이코노미스트는 "최근 외환시장에 내년 전망이 상당부분 선반영된 상황"이라며 "2021년 달러 약세, 위안화 강세, 원화 강세가 이어지겠지만 단기적으로는 글로벌 외환시장의 추가 움직임은 제한적일 것"이라고 내다봤다.

mkim04@newspim.com