코로나19 여파 하반기 반도체 업황 불확실성 악재

전문가들 "중장기 성장성 여전...D램 가격 추이 주목해야"

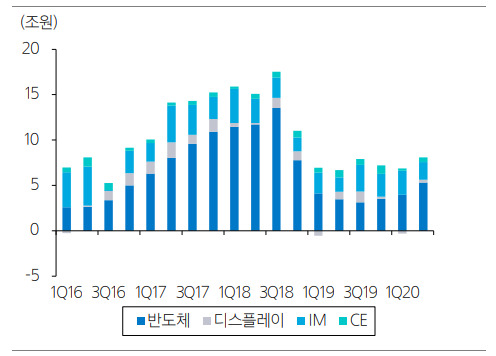

[서울=뉴스핌] 김민수 기자 = 국내 시가총액 1위 삼성전자가 2분기 '어닝 서프라이즈'를 시현하면서 하반기 주가에 대한 기대감이 높아지고 있다. 하지만 증권가를 비롯한 시장에서는 반도체 업계를 둘러싼 불확실성으로 단기간 유의미한 상승은 어려울 것이라는 시각도 나오고 있다.

9일 한국거래소에 따르면 삼성전자는 지난 7일 실적 발표 이후 2거래일 연속 약세를 보였다. 특히 7일에는 2.91% 하락하며 지난달 15일 이후 일일 최대 낙폭을 기록했다.

이는 실적 공개와 함께 차익실현 매물이 대거 출연한 것이 영향을 미친 것으로 풀이된다. 실제로 공시 전날인 6일까지 삼성전자 주가는 3거래일 연속 상승세를 이어갔으나, 이후 외국인과 기관이 매도로 돌아서며 주가를 끌어내렸다. 특히 기관은 7일과 8일 이틀간 약 3000억원의 매물을 쏟아내며 눈길을 끌었다.

이에 대해 전문가들은 2분기 실적 호조보다 3분기 반도체 업황에 대한 우려가 반영된 결과라는 분석을 내놨다. 신종 코로나바이러스 감염증(코로나19) 재확산에 따른 고객사의 반도체 주문 물량 역성장, D램 가격 하방 압력 등이 주가 상승을 억누르는 요인이 되고 있다는 설명이다.

문지혜 신영증권 연구원은 "주요 응용제품이 서버로 전환되며, 대형 고객사의 구매의사를 선제적으로 파악하기 어려운 상황"이라며 "메모리 단기 부진에 대한 논란이 한동안 이어질 가능성이 높다"고 밝혔다.

관련 업계에 따르면 주요 반도체 부품인 D램 현물가격은 지난 4월 이후 석달째 하락세가 이어지는 중이다. 현물가격이 곧 D램 고정가격의 선행지표임을 감안하면 하반기 메모리 가격 하락을 예상할 수 있는 대목이다.

김영건 미래에셋대우 연구원은 "하반기 D램 가격에 대한 우려는 과도하다"면서도 "서버 D램 가격 하락을 주도하는 구매자의 의도가 가격인하 뿐 아니라 전반적인 수요 약세의 정세를 활용한 선제적 물량확보에 있는 만큼 현 상황에서 단정짓기 어렵다"고 진단했다.

박유악 키움증권 연구원도 "3분기 IT모바일(IM), 디스플레이(DP) 부문 실적 개선 기대감이 이어지겠으나, 메모리 반도체 가격 하락이 본격화되며 향후 전망에 대한 우려감이 높아질 것"이라며 "메모리 가격과 실적 전망치에 대한 시장의 눈높이가 한차례 더 낮아진 이후 반등이 나타날 것으로 판단한다"고 전했다.

최근 시장의 관심이 코로나19 수혜주에 집중되고 있는 것도 주가가 탄력을 받지 못하는 이유로 꼽혔다. 이승우 유진투자증권 연구원은 "반도체는 시장 주도주인 언택트, 바이오, 2차전지와 달리 전통주 카테고리로 묶여 있는 상황"이라며 "현재와 같은 유동성 장세에서는 실적으로만 주가를 설명하는 게 쉽지 않다"고 설명했다.

다만 중장기적으로는 분명 투자 매력이 충분하다는 게 시장 전문가들의 공통된 반응이다. 비대면 IT로의 추세 변화는 결국 반도체를 중심으로 한 삼성전자의 이익 증가를 이끌어낼 뿐 아니라 D램 가격 약세 또한 하반기 반등이 기대되는 모바일 수요가 상쇄할 수 있을 것이라는 분석이다.

이순학 한화투자증권 연구원은 "하반기 반도체 업황에 대한 불확실성으로 주가가 지지부진하지만, 2021년 D램 관련 수급 개선 기대감이 부각될 경우 주가는 상승세를 탈 것"이라며 "월말 실적발표 컨퍼런스콜 이후 주가 반등을 예상한다"고 내다봤다.

최영산 이베스트투자증권 연구원 역시 "주요 고객사인 클라우드서비스 제공업체(SCP)의 메모리 재고 소진 사이클을 감안할 때 하반기 국내 메모리 대형주들의 주가 강세가 기대된다"며 "2021년 상반기 가격 턴어라운드를 선반영하는 움직임이 전개될 것"이라고 덧붙였다.