분무형 백신도 새로운 수익원으로 부상

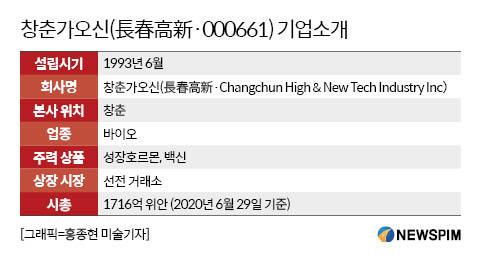

[서울=뉴스핌] 이동현기자= 중국의 성장 호르몬 제조사인 창춘가오신(장춘고신 長春高新·000661)이 가속화되는 중국 고령화 추세의 수혜주로 부상하고 있다.

이 업체의 주력 상품인 성장 호르몬 제제는 아동의 왜소증 치료 용도와 함께 성인들의 노화 방지를 위한 안티에이징 특효 제재로 널리 알려져 있다. 중국은 오는 2022년이면 고령 사회(65세 인구 비중 14% 상회)로 진입할 것으로 예측되면서 성장 호르몬 수요는 더욱 늘어날 전망이다. 시장조사기관 유로모니터(Euromonitor)는 지난 2018년 중국 안티에이징 시장 규모가 472억 위안(약 8조원)에 이른 것으로 추산했다.

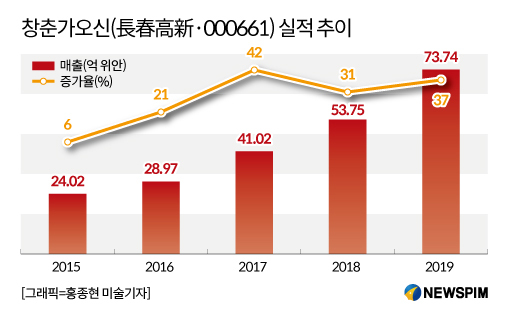

창춘가오신의 연간 실적은 평균 30% 이상의 고속 성장세를 유지하고 있다. 재무 보고서에 따르면, 2019년 매출은 동기 대비 37% 늘어난 73억 7400만 위안(약 1조 2535억원)을 기록했다. 같은 시기 순이익은 17억 7500만 위안(약 3017억원)으로, 전년비 76.36% 증가한 것으로 집계됐다.

|

|

◆성장호르몬 잠재력 막대, 백신 사업도 호조

창춘가오신의 주력 상품이자 핵심 수익원인 성장 호르몬 분야은 막대한 잠재력을 지닌 시장으로 평가된다.

시부(西部)증권에 따르면, 현재 중국의 성장 호르몬을 소비하는 계층은 약 320만명으로 추산된다. 지난 2019년 60억 위안(약 1조 200억원)에 달했던 시장 규모는 오는 2024년이면 150억 위안(약 2조 5500억원)을 돌파할 것으로 유력시된다.

궈신(國信)증권은 '성장 호르몬이 성인들에게 단계적으로 확대 적용되면서 장기적으로 꾸준한 실적 성장이 기대된다'라고 진단했다.

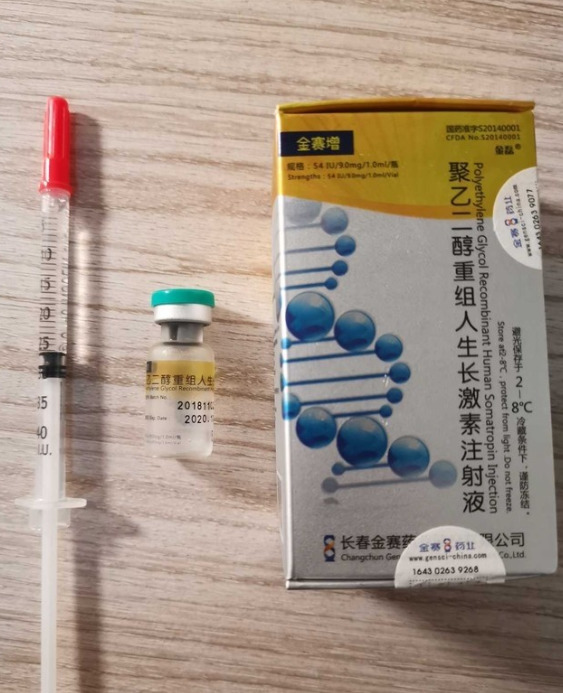

현재 핵심 자회사인 호르몬 제제 제조사 진사이야오예(金賽藥業· GenSci)가 창춘가오신의 전체 실적 상승을 견인하고 있다. 이 업체의 성장 호르몬 제품은 주사액, 약품, 침 등 3가지 유형으로 유통되고 있는 상태다. 진사이야오예는 성장 호르몬 분야에 특화된 전문성과 풍부한 상품군을 기반으로 빠른 실적 성장세를 유지하고 있다.

진사이야오예의 지난 2019년 매출은 동기 대비 50.87% 늘어난 48억 2192만 위안(약 8197억원)으로 집계됐다. 같은 시기 수익성도 대폭 개선됐다. 지난해 순이익은 19억 5065만 위안(약 3316억원)을 기록, 전년비 75.08% 증가했다. 다만 1분기 실적은 코로나 여파로 주춤됐다. 1분기 매출은 전년 대비 6.4% 감소한 16억 6000만 위안(약 2822억원)을 기록했다.

인플루엔자(influenza· 유행성독감) 백신 제품도 새로운 성장 엔진으로 꼽힌다. 창춘가오신은 분무형 백신 제품인 지난 3월 출시 허가를 획득했다. 독감 예방을 위한 분무형 백신은 획기적인 편의성으로 판매가 급증할 것으로 관측된다. 주삿 바늘 대신 코에 분사하는 방식으로 통증이나 염증 우려가 없는 점도 경쟁력으로 꼽힌다. 특히 이 분야에선 경쟁사 부재로 창춘가오신이 당분간 시장을 독점할 것으로 전망된다.

궈신(國信) 증권은 '중국에서 독감 백신은 수요에 비해 공급이 부족한 상황이다'라며 ' 분무형 백신은 연간 매출 10억 위안을 넘어서는 주력 수익원이 될 것'으로 내다봤다.

백신 자회사 바이커성우(百克生物)의 1분기 매출은 수두 백신을 비롯한 제품 판매 호조에 힘입어 동기 대비 30% 에 가까운 성장세를 보인 것으로 추산된다. 여기에다 중국의 최근 몇년간 독감 확산 추세에 따른 백신 접종 수요 확대로 올해 안정적인 실적 증가세가 기대된다.

바이커성우는 최근 커촹반(科創板) 상장을 위해 분사 작업을 추진 중이다. 바이커성우는 수두 및 광견병백신을 비롯해 유전자 재조합 기반 약품, 중약품 제조에 특화된 업체다. 이번 상장으로 조달한 자금은 연구개발 비용으로 투입될 계획이다.

|

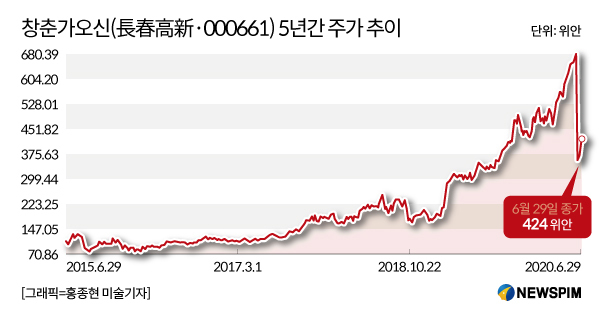

각 기관들은 창춘가오신의 실적 전망을 낙관하면서 '비중 확대' 이상의 투자 등급을 부여했다. 시부(西部)증권은 성장 호르몬 분야의 압도적인 경쟁력을 근거로 비중 확대 의견을 제시했다. 목표주가는 745.04 위안으로 설정했다.

궈타이(國泰)증권은 상품 경쟁력을 높게 평가하면서 종전과 동일한 '비중확대' 의견을 유지했다. 목표주가는 676위안에 이를 것으로 봤다.

안신(安信)증권은 향후 3년간 성장 호르몬 판매가 급증할 것으로 보면서 매수 등급을 내놨다. 향후 6개월간 주가는 595.56위안에 도달할 것으로 예측했다.

dongxuan@newspim.com