사업 다각화 실현, 장기 실적 전망 낙관

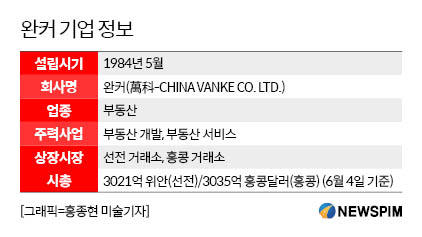

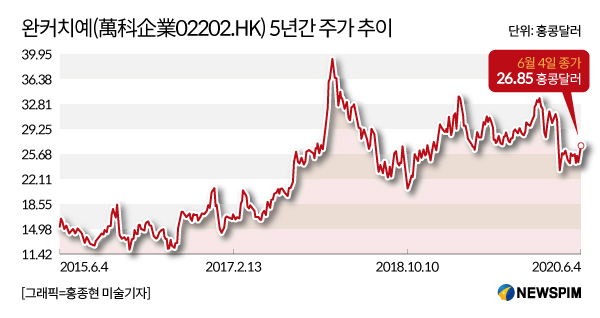

[서울=뉴스핌] 이동현기자= 중국 최대 부동산 업체인 완커(萬科·만과)가 최근 부동산 경기 회복 조짐에 따른 실적 반등에 다시 투자자들의 이목을 끌고 있다. 또 당국의 인프라 구축 자금조달을 위한 공모형 리츠(REITs) 도입 조치에 따른 '정책 수혜주'로도 꼽히고 있다.

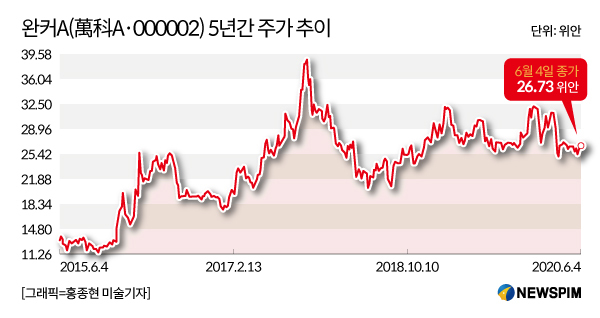

최근 완커(000002.SZ∙02202.HK)의 판매 실적 추이는 올해 처음으로 상승세로 전환되면서 코로나 여파에서 벗어날 기미를 보이고 있다. 완커의 지난 5월 부동산 판매 계약 규모는 612억 8000만 위안(약 10조 4788억원)을 기록, 동기 대비 5.67% 증가한 것으로 집계됐다. 전달(4월)에 비해 26% 포인트 늘어난 수치다. 계약 면적도 전년비 5.68% 늘어난 386만8000㎡에 달했다.

화시(華西)증권은 '부동산 업종 선두업체인 완커가 안정적인 판매 실적과 함께 양호한 재무상황을 나타내고 있다'라며 '주요 거점 도시에서 부동산 개발 자산이 풍부한 만큼 수익 구조에 큰 변화가 없다'라며 장기적인 주가 전망에 대해 합격점을 줬다.

|

◆ 코로나 리스크 방어 능력 강해, 물류 리츠 발행 호재

업계 선두인 완커도 코로나19 여파에 따른 실적 하락세를 피해가지 못했다. 다만 동종 업계 기업과 대비해선 선방하는 모습을 보였다.

관련 통계에 따르면, 올 5월까지 완커의 누적 판매 면적은 1575만 5000㎡에 달했고, 동기 대비 5.14% 감소했다. 또 판매 금액은 2471억 1000만 위안을 기록, 전년비 7.66% 줄어든 것으로 집계됐다.

완커의 안정적인 관리 능력은 1분기 실적에서도 반영됐다. 완커의 올 1분기 매출은 477억 7400만을 위안(약 8조 1693억원)을 기록, 동기 대비 1.24% 감소했다. 반면 같은 시기 수익성은 오히려 개선됐다. 1분기 순이익은 전년 대비 11.49% 늘어난 12억4900만 위안(약 2135억원)에 달했다.

|

탄탄한 재무지표도 경쟁력이다. 올 1분기 기준 완커가 보유한 현금 규모는 1732억 2000만 위안으로, 올해 상환해야 하는 이자 비용 및 부채 규모인 897억 8000만 위안을 훌쩍 넘어선다. 회사 운영을 위한 금융 비용을 감당하고도 충분한 유동성을 보유하고 있다는 분석이다.

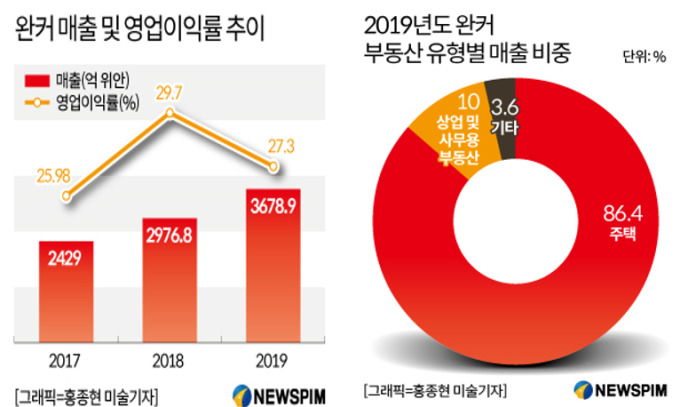

건실한 성장세를 유지하고 점도 주가 전망을 낙관하게 하는 요인으로 꼽힌다. 2017년 2329억 위안(약 39조원)에 달했던 완커의 매출액은 2년 연속 20% 이상 성장세를 지속하면서 2019년엔 3678억 9000만 위안(약 62조 9000억원)에 달했다.

인프라 리츠(REITs·부동산투자신탁)발행 소식도 호재로 꼽힌다. 완커의 물류 계열사인 완웨이물류(萬緯物流)가 당국의 인프라 리츠(REITs) 도입 계획에 발 맞춰 업계에서 가장 먼저 리츠 상품을 내놨다. 증감회 및 국가발전개혁위원회는 지난 4월 '인프라 분야 리츠 시범 도입에 관한 통지'를 발표한 바 있다.

3일 완웨이물류는 선전 거래소에서 리츠 상장 행사를 개최 했고, 이번에 발행된 리츠 규모는 5억 7320만 위안에 달한다. 리츠의 기초 자산은 완웨이의 두 곳의 물류 창고 단지로 구성돼 있다. 민성(民生)은행, 싱예(興業) 은행 등 기관이 완웨이의 리츠 상품에 투자했다.

2015년 출범한 완웨이 물류는 창고 운영 및 냉동 물류(콜드 체인) 분야가 주력사업으로 꼽힌다. 현재 47개 도시에 걸쳐 144개 물류단지 및 25개 냉동 물류단지를 운영하고 있다. 보유중인 물류 창고 면적은 1000㎡를 넘어선다.

|

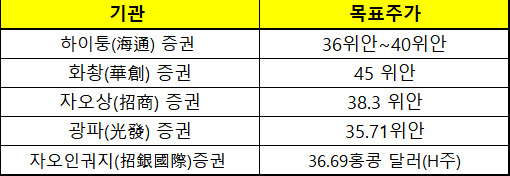

각 기관들도 안정적인 실적을 바탕으로 완커에 매수등급을 부여했다. 화촹(華創) 증권은 완커가 올해 지속적으로 플러스 성장세를 유지할 것으로 보면서 안정적인 재무지표를 유지하고 있는 점을 경쟁력으로 꼽았다. 목표주가를 45위안으로 제시했다.

|

하이퉁(海通) 증권은 완커가 사업 다각화로 인한 안정적인 현금 흐름을 유지하고 있다고 진단했다. 특히 주력 사업인 부동산 개발 분야뿐만 아니라 부동산 자산 관리 서비스 분야에서도 두각을 드러내고 있다고 평가했다. 목표주가 구간을 36위안~40위안으로 설정했다.

자오상(招商)증권은 완커의 밸류에이션이 저평가된 상태로 장기 보유 가치가 충분하다고 평가하면서 목표 주가를 38.3 위안으로 상향 조정했다.

자오인궈지(招銀國際)증권은 당국의 부동산 시장 활성화 정책을 호재로 보면서 완커(02202.HK)의 목표 주가를 36.69홍콩 달러로 제시했다.

|

■용어풀이

리츠(REITs) :리츠는 자금을 부동산에 투자해 발생하는 수익을 투자자에게 배당하는 일종의 뮤추얼펀드다. 채권과 증권의 특성을 모든 갖춘 간접 투자상품으로, 장기적으로 수익을 거둘 수 있다.

dongxuan@newspim.com