삼성 OLED 시장 점유율 60%, 그러나 방심을 금물

[서울=뉴스핌] 이미래 기자 = 글로벌 스마트폰 업체간 폴더블폰 경쟁이 격화하면서 OLED시장의 최대 수혜자는 '글로벌 1위’ 삼성디스플레이가 될 것으로 예상된다. BOE와 톈마도 중국 제조사들의 선전에 힘입어 OLED시장 영향력을 높여가고 있다.

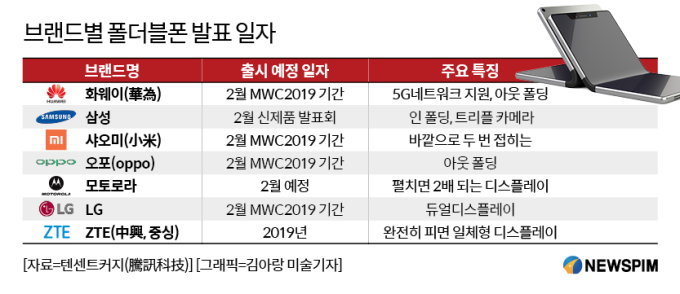

최근 글로벌 스마트폰 업체들은 OLED가 핵심 부품이 되는 폴더블폰 시장 경쟁에 본격 돌입할 움직임을 보이고 있다. 중국 화웨이(華為)는 “24일 바르셀로나에서 열리는 MWC2019에서 자사 첫 폴더블폰을 발표할 예정”이라며 “세계 최초 5G 폴더블폰”이라고 자신감을 표했다.

삼성전자는 이보다 앞선 20일 샌프란시스코 언팩 행사에서 폴더블폰을 공개한다. 샤오미(小米) 모토로라 오포(oppo) LG 등도 잇따라 발표 일정을 공개했다. 중국 IT 매체 텐센트커지(騰訊科技)는 20일 전문가를 인용해 “폴더블폰 경쟁이 격화할수록 'OLED 최강자'인 삼성디스플레이가 큰 수혜를 입을 것”이라고 전했다.

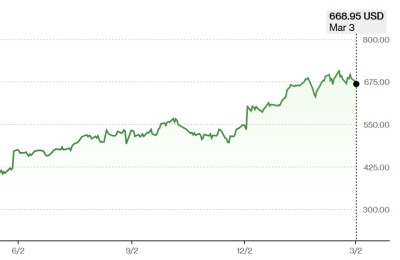

|

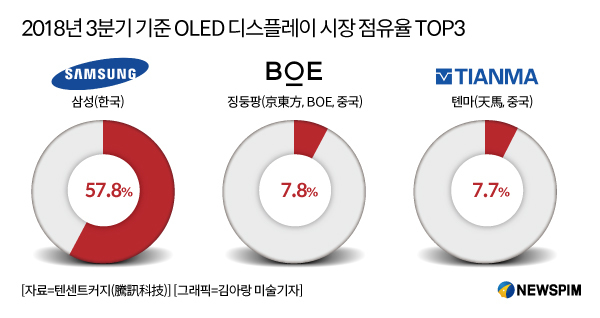

매체는 “삼성디스플레이는 해당 글로벌 시장에서 60% 가까운 점유율을 가진 1등 기업”이라며 “중국 경쟁업체와 생산량 기술력 부분에서 큰 차이를 보이고 있다”고 설명했다.

시장조사업체 IHS마킷에 따르면 2018년 3분기 삼성의 전 세계 OLED 디스플레이 시장 점유율은 57.8%로, 경쟁업체인 징둥팡(京東方, BOE)과 톈마(天馬)를 크게 앞질렀다. 이들 업체는 각각 7.8% 7.7%를 차지했다.

매체는 “삼성이 높은 수준의 기술을 토대로 안정적인 생산력을 보인다”고 밝혔다. 삼성디스플레이의 A3 A4 공장은 월 16만5000장의 기판을 생산하는 것으로 알려져 있다. 반면 BOE는 2023년까지 생산능력을 월 19만2000장으로 끌어올릴 계획이다.

그러나 업계 전문가들은 “삼성을 쫓는 중국 업체의 추격이 거세다”며 “앞서 삼성이 BOE에 LCD 1위 자리를 빼앗긴 적 있는 만큼 방심은 금물”이라고 입을 모았다.

최근 다수 중국 언론은 해외 매체를 인용해 BOE가 애플의 세 번째 플렉시블(Flexible) OLED 공급사 지위를 따냈다고 보도했다. 현재 애플에 아이폰용 패널을 공급할 수 있는 제조사는 삼성디스플레이와 LG디스플레이뿐이다. 애플의 품질 인증 과정이 남았지만 삼성 LG에게 충분히 위협적이라는 게 업계의 평가다.

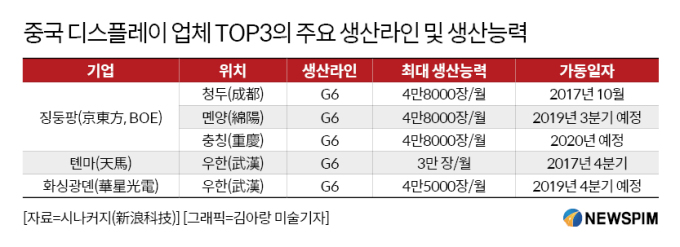

보도에 따르면 BOE 핵심 생산라인인 청두(成都) 6세대 플렉시블 OLED 생산라인(B7)의 생산능력은 최대 4만8000장으로 지난해 10월 기준 평균 3만 장을 생산하고 있는 것으로 나타났다. 그러나 수율(양품률)은 50%도 채 되지 않는다. 생산품질이 아직 안정적이지 못해 당장의 애플 공급은 어렵겠지만 결국은 ‘시간 문제’라는 게 업계의 설명이다.

BOE는 2019년 가동 목표인 B11(몐양, 綿陽)과 2020년 양산 목표인 B12(충칭, 重慶)를 통해 애플의 패널을 공급할 계획이다.

|

특히 BOE 등 중국 디스플레이 업체는 거대한 자금력과 당국의 지원을 바탕으로 각국에서 전문가를 영입해 빠르게 기술력을 보강하고 있다.

최근 중국 정부는 디스플레이 산업 육성 전략을 기존의 LCD에서 OLED 중심으로 전환했다. 이에 따라 보조금도 OLED 산업에 집중되고 있다. 관영 매체 신화사(新華社)에 따르면 지난해 12월 건설에 들어간 BOE 충칭 6세대 플렉시블 OLED 생산라인(B12) 공사 프로젝트의 총 투자비는 465억 위안(약 7조8000억 원)으로 이 중 3분의 1가량을 충칭 시 정부가 부담한 것으로 알려졌다.

텐센트커지에 따르면 2019년 2월 기준 BOE의 OLED 생산라인은 △5.5세대 리지드(Rigid) OLED 생산라인 △6세대 플렉시블 OLED 생산라인 △OLED 실험라인 등 3개다. 2위 업체 톈마는 △4.5세대 중간(정식 생산 전)실험 라인 △5.5세대 리지드 OLED 생산라인 △6세대 리지드 OLED 생산라인 등 3개의 생산라인을 보유하고 있다.

|

OLED는 백라이트 없이 스스로 빛을 내는 유기발광다이오드를 광원으로 쓰는 방식으로, 기판이 폴리이미드 필름(PI)으로 만들어진 OLED 플렉시블 디스플레이는 구부릴 수 있어 폴더블폰의 핵심 기술로 손꼽힌다.

leemr@newspim.com