투자 리스크에 소극적, 상품 다양화 방해

[편집자] 이 기사는 1월 22일 오후 5시35분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

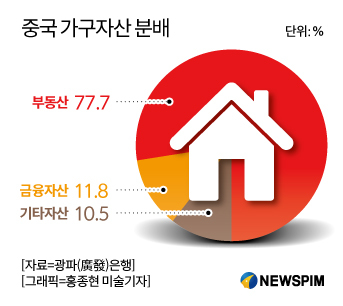

[서울=뉴스핌] 이미래 기자 = 중국 가계의 총 자산 가운데 부동산과 금융자산이 차지하는 비중은 각각 78%, 12%에 가까운 것으로 나타났다. 금융자산중에선 은행예금과 보험비중이 높아 상당수 가정은 위험 투자를 기피하는 것으로 나타났다.

광파(廣發) 은행은 최근 중국 도시 가정의 자산 및 재테크 현황을 분석한 보고서를 통해 이같이 밝혔다. 보고서에 따르면 전체 가계자산에서 부동산이 차지하는 비중은 77.7%로 압도적으로 높았다. 이는 34.6%인 미국 가계의 부동산 자산 비중에 비해 두배가 넘는 수치다.

|

특히 51세 이상 고령자의 경우 안전자산을 선호하는 성향이 강해 부동산 투자에 관심이 높았다. 보고서에 따르면 65세 이상의 부동산 자산 비중은 전체의 85.6%로 모든 연령대 중 가장 높았다. 51~65세의 경우 전체 자산의 81.2%를, 31~50세는 72.9%를 부동산에 투자한 것으로 나타났다.

부동산은 중국인에게 ‘부자가 되는 가장 빠른 길’로 통한다. 2000년대에 접어든 이후 부동산 가격이 급등을 거듭하면서 뜨겁게 달아올랐기 때문. 최근에는 당국의 투기 규제 강화 정책으로 해외 부동산에 눈을 돌리는 중국인도 많아지는 추세다.

|

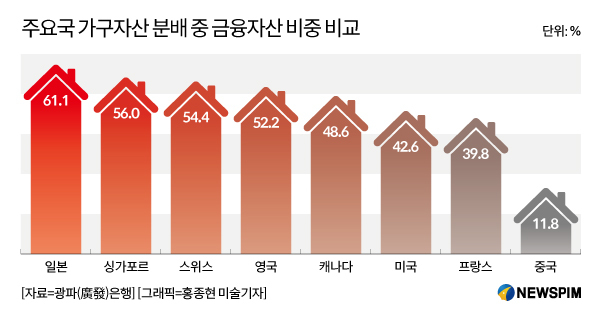

반면 금융자산의 비중은 11.8%로, 일본(61.1%) 싱가포르(56.0%) 스위스(54.4%) 등 선진국보다 훨씬 낮았다.

이에 쭝러신(宗樂新) 광파은행 부행장은 “가계의 과도한 부동산 비중이 투자의 쏠림 현상으로 이어진다”고 지적했다. 그는 “부동산에 집중된 과도한 유동성은 경제에 리스크로 작용한다”며 “집값 과열은 물론 금융 시장 위축을 불러올 수 있다”고 설명했다.

|

또 가구별 금융자산 투자 규모 비중은 5만 위안(약 830만 원) 이상이 41.0%로 가장 많았다. 10~30만 위안은 23.4%, 5~10만 위안을 13.1%를 차지했다.

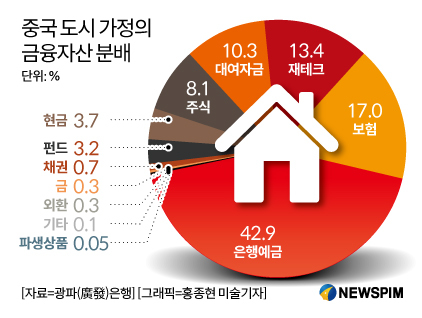

금융자산 가운데 은행예금 비중은 42.9%로 거의 절반을 차지했다. 주식과 펀드 투자자산이 가계 총 자산에서 차지하는 비중은 각각 8.1% 3.2%에 불과했다.

|

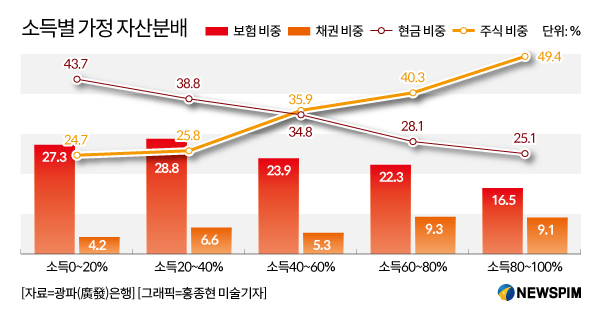

소득별로 세분화하면 수입이 높을수록 주식을 선호하는 성향을 보였다. 반면 현금(예금 등) 선호도는 낮아졌다. 보고서에 따르면 소득 상위 80~100% 가구가 가장 선호하는 투자 상품은 주식(49.4%) 현금(25.1%) 보험(16.5%) 채권(9.1%) 순이었다.

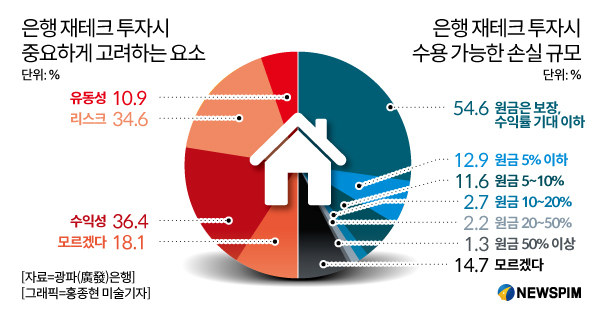

또 투자상품을 결정할 때 ‘원금 보장’을 중요하게 여기는 것으로 나타났다. 수용 가능한 손실 규모를 묻는 질문에 전체의 54.6%에 달하는 응답자가 “원금은 보장된다는 전제하에 수익률이 기대 이하인 수준까지”라고 대답했다.

|

특히 만기가 1년 이내로 비교적 짧은 재테크 상품을 선호하는 것으로 분석됐다.

쭝 부행장은 “수익성 높은 상품을 선호하는 반면 원금 손실을 과도하게 기피하는 성향이 있다”며 “확정수익 보장 상품(Rigid Payment)에 대한 요구사항이 과하다”고 밝혔다. 앞서 업계 전문가는 “투자자의 예상 수익을 보장해주는 확정수익 보장 상품이 은행 리스크를 높이고 투자의 다양성을 방해한다”고 경고한 바 있다.

|

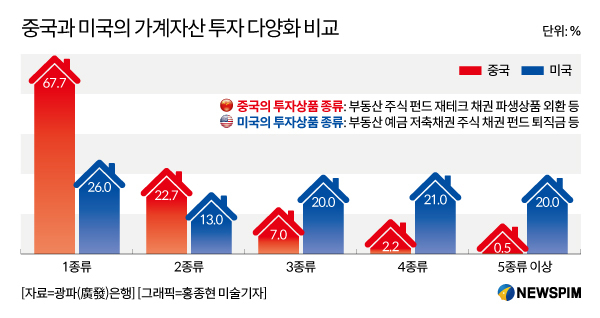

그는 “가계 자금이 1개의 상품에 집중된 것도 문제”라고 꼽았다. 보고서에 따르면 중국 도시 가정 중 67.7%가 1개의 상품에 가계 자금을 모두 투자, 상품의 다양성이 부족했다. 2개 3개로 나눠서 투자한 경우는 각각 22.7% 7%에 달했다. 반면 미국은 다양한 상품에 자금을 투자한 것으로 나타났다.

이어 쭝러신 부행장은 도시 가정의 상업보험 가입률(24.2%)이 매우 낮은 것과 미성년 자녀의 보험(10~18세, 21.3%)에 치중돼 리스크 대비 자산이 부족한 것을 문제로 지적했다.

보고서에 따르면 2018년 기준 중국 도시 가정의 가구당 평균 자산은 161만7000위안(약 2억7000만 원)으로 전년(150만3000위안) 대비 11만4000위안 늘어났다. 2011년(9700만위안) 이후 연평균 7.6% 상승한 셈이다. 상위 20% 가구의 평균 자산 규모는 454만5000위안(약 7억6000만 원)에 달했다.

그중 투자 가능 자산은 가구당 55만7000위안(약 9300만 원)이다.

leemr@newspim.com