상반기 매출 순이익 선두기업 중궈스화 공상은행

[서울=뉴스핌] 이동현기자= ‘6124 포인트’. 11년 전 2007년 10월에 상하이종합지수가 기록한 사상 최고점이다. 당시 중국은 두 자릿 수 경제 성장률을 기록하며 증시의 1만 포인트 달성도 무난할 것이라는 ‘장밋빛 전망’이 팽배했다.

하지만 그 후 11년 간 중국 증시는 글로벌 경제위기, 유로존(Euro Zone) 채무 위기, 디레버레징 정책 기조, 중·미 무역전쟁 등 다양한 장애물에 부딪치며 등락을 반복, 현재 지수 면에서 반 토막 이상 떨어진 상태다. 중국 증시의 지난 11년간 발자취를 짚어보는 한편, 증시에서 주목 받는 유망주를 살펴본다.

|

◆ A주 시장 양적으로 팽창,성적표는 글쎄…

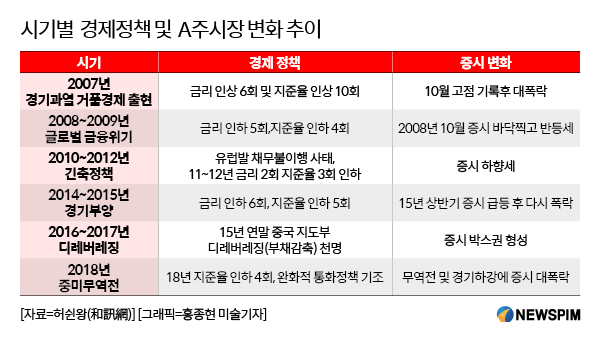

중국 증시는 일명 ‘정책 시장’이란 논란이 불거질 만큼 정부의 의중이 증시의 향방을 좌우하는 것으로 알려져 있다.

|

지난 11년간 중국 당국은 주요 경제적 이벤트에 대응해 정책적 수단으로 증시를 부양하는 한편, 시장 리스크를 해소해 왔다. 특히 2008년 글로벌 금융위기를 맞아 당국은 재정 및 통화정책을 총 동원, 4조위안에 달하는 경기 부양책을 내놨다. 이에 A주 시장은 즉각 반응하며 2008년 10월부터 반등에 성공하게 된다.

그 후 중국 증시는 2015년부터 상반기부터 상승장으로 전환하며 사상 2번째 랠리에 진입했다.

당시 당국은 국유기업 개혁을 추진하면서 자산 증권화에 속도를 내고 있었다. 더불어 인민은행은 2014년부터 연이어 금리 및 지준율 인하를 단행하면서 구조조정에 따른 시장의 충격을 완화했다. 이에 중국 증시는 2015년 6월 5000포인트 관문을 돌파하며 금융 위기 후 다시 ‘불마켓’을 연출하게 된다.

하지만 2번째 랠리를 맞은 중국 증시는 반짝 상승세를 보인 후 급격히 냉각됐다. 그 후 증시는 오랜 기간 박스권을 유지하며 횡보세를 보여왔다. 특히 올들어 중미 무역전쟁과 같은 ‘메가톤급 악재’에 직면한 A주 시장(상하이종합지수)은 10월 18일 현재 2400포인트대로 추락하며 약세를 면치 못하고 있다. 당국은 올해만 지준율을 4차례 인하했지만 증시에 뚜렷한 회복의 기미가 보이지 않고 있다.

|

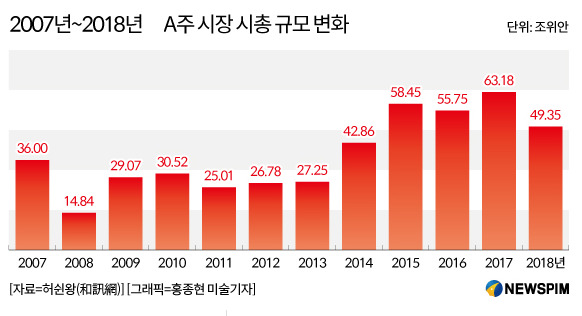

같은 기간 중국은 글로벌 2대 경제대국 G2으로 도약하며 고속 성장을 구가한 가운데 A주 시장 역시 양적인 면에서는 크게 팽창했다.

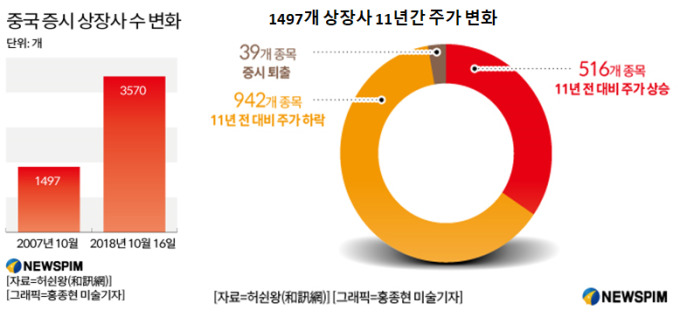

허쉰왕(和訊網)에 따르면, 지난 10월 기준 증국 증시 상장사 수는 2007년(1497개) 대비 1.38배 증가한 3570개에 달한다. 매년 평균 188개사가 증시에 상장된 셈이다.

|

반면 시가총액 성장 측면에서 중국 증시는 기대에 못 미치는 성적표를 받아 들었다. 올해 시가 총액 규모는 약 49조 3500만위안으로, 2007년에 비해 37% 증가하는데 그쳤다.

더불어 사상 최고점을 기록한 2007년 이후 A주 시장은 내리막길을 걸으며 같은 기간 글로벌 증시의 상승세와 뚜렷한 대조를 보였다. 지난 11년간 뉴욕 나스닥 및 인도 증시는 각각 100%,84% 상승한 것으로 집계됐다.

|

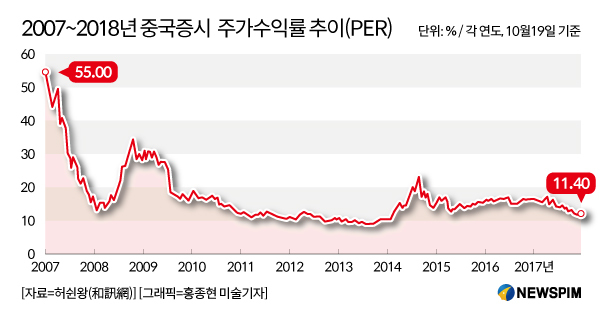

중국 상장사들의 평균 주가 수익률(PER)도 크게 낮아졌다.

증시 정보 플랫폼 윈드(Wind)에 따르면, 2007년 55배에 달했던 주가수익률(PER)이 현재 11.4배로 대폭 떨어졌다. 또 지난 11년간 주가 수익률이 최저치를 기록한 시점은 2014년 상반기로 나타났다. 당시 주가 수익률은 8.95배로, 증시 밸류에이션이 역사상 가장 낮았던 시기로 꼽힌다.

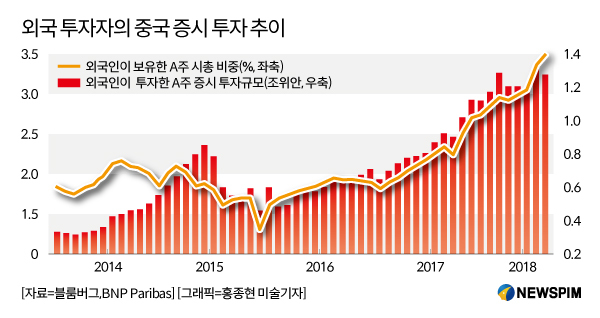

외국 기관 자본은 A주 시장의 심한 출렁임에도 당국의 금융시장 개방확대 기조에 꾸준히 들어왔다.

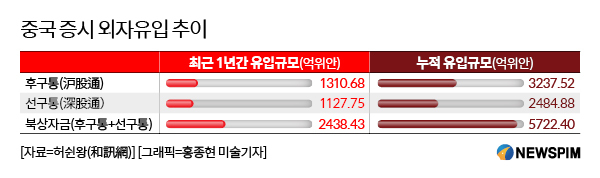

특히 홍콩과 본토 증시를 연계한 후강통(护杠通),선강통(深港通) 제도가 차례대로 시행된 이후 외국 투자자들의 A주 시장 투자에 가속도가 붙고 있는 모양새다. 후강통 실시 후 올 10월 초까지 증시에 투자된 누적 외자 규모는 5722억 4000만위안을 기록, 순 유입상태를 나타냈다.

|

이에 외국 기관 투자자들은 중국 증시를 좌우하는 ‘큰손’이 됐다. 외국 기관들이 보유한 A주 상장사 지분 규모는 올 2분기 기준 1조 2800만위안으로, 중국 기금 및 보험사 등 중국 주요 기관 투자자와 어깨를 나란히 하고 있다.

중국 증시가 글로벌 대표 지수인 MSCI 에 이은 FTSE 지수 편입도 외국인 투자에 호재로 작용했다.

주요 기관투자자들은 A주 시장의 FTSE 지수 편입으로 수천억 위안 규모의 자금이 증시에 추가 유입될 것으로 내다봤다.

|

◆2018년 상반기 실적으로 본 A주 시장 유망 종목

그렇다면 중국 증시에 상장된 3500여개의 상장사 중 향후 투자 유망 종목은 무엇일까. 지난 9월 상반기 상장사 실적 발표가 완료되면서 각 기업별 상반기 사업 성적표의 윤곽이 드러났다. 경영 실적 지표면에서 각 1위를 차지한 우량 종목을 살펴본다.

2018년 상반기 중 가장 많은 순이익을 거둔 업체는 공상은행(工商银行,601398.SH)으로 나타났다.

상반기 실적 보고서에 따르면, 공상은행의 매출 및 순이익은 각각 3874억위안,1604억위안으로,전년비 7%,4% 성장한 것으로 나타났다. 하루 평균 8억 8600억위안의 순이익을 획득한 셈이다.

공상은행은 질적인 측면에서도 실적이 개선됐다. 부실채권 규모는 연초보다 하락한 1.54%를 기록,6분기 연속 하락세를 보였다. 순이자마진(NIM)도 전년대비 0.08% 상승한 2.3%로 집계됐다.

중국 증시의 ‘황제주’로 통하는 구이저우마오타이(貴州茅臺,600519.SH)는 주당순이익(EPS)면에서 가장 탁월한 업체로 꼽혔다.

A주 종목 중 최고 주가(645.94위안,18일 종가)를 자랑하는 구이저우마오타이는 올 상반기 매출 및 순이익이 각각 38%,40.12% 증가한 333억위안,157억위안을 기록했다. 주당순이익은 12.55위안으로, 상장사 중 선두를 차지했다.

각 기관들도 이 종목에 대해 매수 의견을 내며 향후 주가 전망을 낙관했다. 글로벌 투자 은행인 크레딧 스위스(Credit Suisse)는 지난 9월 구이저우마오타이의 2019년 목표 주가를 880위안으로 제시한 바 있다.

올 상반기 ‘매출왕’은 중궈스화(中國石化,600028.SH)가 차지했다. 상반기 실적보고서에 따르면, 중궈스화의 매출 및 순이익은 각각 1조 3002억위안, 416억위안으로,전년비 11.5%, 53.6% 증가했다.

중궈스화는 올 하반기에도 정유 완제품,천연 가스 및 화학 제품의 수요가 꾸준히 증가할 것으로 내다봤다. 다만 중미 무역전쟁, 중동 지역의 지정학적 리스크 등 외부악재에 따른 국제유가의 불확실성이 주가의 악재로 지목됐다.

dongxuan@newspim.com