자가용 규제 엄격 '상하이', 차량 보유율 15위

[서울=뉴스핌] 이미래 기자 = ‘자산’의 의미가 확대됨에 따라 중국 ‘부자’의 기준이 다양해지고 있다. 일반적으로 ‘자산’은 금융자산과 고정자산으로 나뉜다. 중국에서 대표적인 금융자산은 저축(예금) 주식 채권기금 , 고정자산은 부동산 차량 등으로 구분된다.

유력경제 매체인 21차이징(財經)은 최근 성(省) 및 시(市)별 통계 보고서를 참고해 ‘중국 31개 도시의 자산 종류별 부자 순위’를 발표했다. 여기에 근거해 중국의 ‘진짜 부자’ 도시를 알아본다.

|

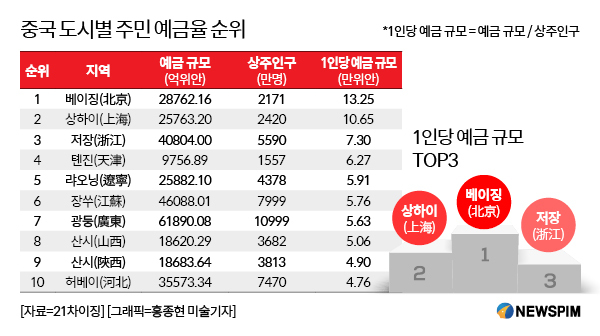

21차이징에 따르면 중국 31개 도시 중 주민 1인당 저축 규모가 가장 큰 지역은 베이징(北京, 13만2500위안)이었다. 지난해 한 해 베이징의 2171만 명 상주 주민 저축액은 총 2조8762억1600만 위안(약 470조4627억 원)에 달했다.

총 예금 규모가 가장 컸던 지역은 광둥(廣東, 6조1890억800만 위안)성이었다. 그러나 베이징의 5배에 달하는 인구(1억999만 명)가 상주, 1인당 평균 예금 규모는 5만6300위안으로 7위에 그쳤다.

매체는 “지난해부터 시작된 예금 증가세 둔화 현상이 올해에도 이어지고 있다”며 “하지만 베이징은 여전히 저축이 가장 많은 도시”라고 평가했다. 인민은행(人民銀行)에 따르면 올해 8월 중국 금융 기관의 예금 잔액은 전년 동기 대비 8.3% 증가했다. 중국은 지난 1979년 이후 예금 잔액 증가율 9% 이상을 유지해왔다. 2017년 말 9% 선 붕괴 후 둔화 현상이 이어지고 있다.

|

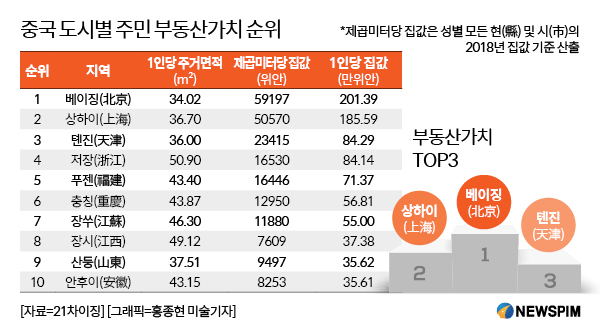

대표 고정자산인 부동산가치 순위에서도 베이징이 1위를 차지했다.

통계에 따르면 2017년 기준 베이징 주민의 평균 집값은 201만3900위안(약 3억2954만 원)이다. 그 뒤를 상하이(上海, 185만5900위안)와 톈진(天津, 84만2900위안) 등이 이었다.

베이징은 10위권 도시 중 1인당 주거면적은 가장 작은 반면 제곱미터당 집값은 가장 높았다. 즉 집 크기는 가장 작은데 가장 비싸다는 의미다.

업계는 “베이징의 높은 집값은 하루 이틀 문제가 아니다”며 “최근 폭등과 급락을 오가며 버블 우려까지 제기된 상황”이라고 밝혔다. 보도에 따르면 샹허공작청이라는 베이징 고급 아파트 가격은 2017년 제곱미터(m²)당 최고 2만 위안에서 올 9, 10월 기준 1만여 위안으로 떨어졌다.

|

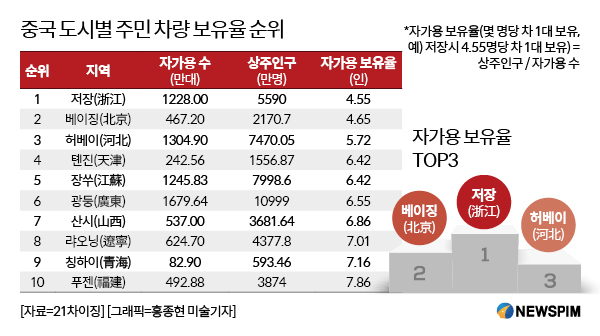

주민당 차량 보유율이 가장 높은 지역은 저장(浙江)성이었다. 저장성의 지난해 주민 자가용 보유율은 4.55명당 한대로, 베이징(4.65명)을 제치고 1위를 차지했다. 21차이징이 발표한 자가용 보유율은 상주인구를 자가용 수로 나눈 값이다.

자가용 규제가 엄격한 상하이는 주민 8.82명당 차량 1대를 보유해 15위에 그쳤다.

하지만 고급 브랜드의 경우 베이징 주민의 보유율이 월등히 높았다.

21차이징에 따르면 주민당 고급 차 보유율이 가장 높은 지역은 베이징(3630대)인 것으로 나타났다. 그 뒤를 광둥(3248대)과 상하이(3037대), 저장(2926대), 쓰촨(西川, 1842대)이 이었다.

특히 중국 전역에서 가장 인기 있는 명차는 독일 폭스바겐의 자회사인 벤틀리였다. 베이징에만 1970대의 벤틀리가 등록된 것으로 나타났다. 이밖에 베이징 주민이 애용하는 명차는 롤스로이스(866대) 페라리(404대) 애스턴마틴(198대) 람보르기니(192대) 등이 있다.

|

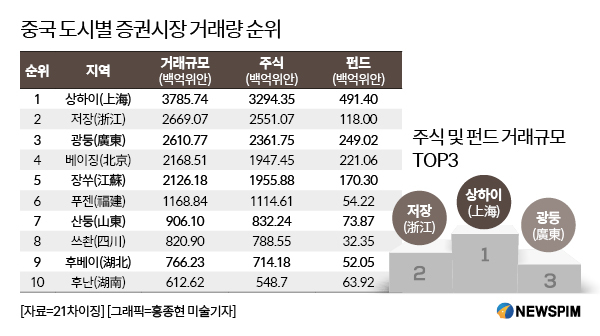

주식 펀드 등 전체 증권 거래의 최대 투자 세력은 상하이 주민인 것으로 조사됐다.

상하이 주민의 주식과 펀드 총 거래 규모는 37조8574억 위안(약 6208조6136억 원)으로 중국 전체 1위로 나타났다. 그 뒤를 저장(26조6907억 위안)과 광둥(26조1077억 위안)이 이었다. 베이징은 21조6851억 위안으로 4위를 차지했다.

증권가운데 주식 거래만 떼놓고 볼때 상하이 주민의 거래 비중은 한층 압도적인 우위를 나타냈다.

상하이 주민의 전체 주식 거래량은 16조8592억 위안(약 2763조8972억 원)으로 전국 1위를 차지했다. 계좌개설 고객 수가 1115만6100명에 달하는 것을 감안하면 1인당 평균 투자 규모는 151만1200위안(약 2억4775만 원)에 달하는 것으로 계산된다. 저장 및 베이징 주민의 1인 평균 투자 규모는 각각 90만4500위안(약 1억4829만 원), 38만600위안(약 6240만 원)이다.

leemr@newspim.com