[편집자] 이 기사는 12월 26일 오후 4시00분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

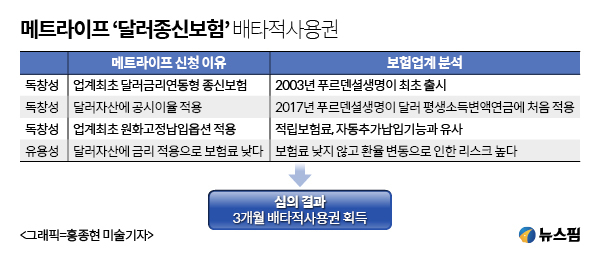

[뉴스핌=김승동 기자] 메트라이프생명보험이 내년 1월 출시 예정인 유니버셜달러종신보험(이하 달러종신보험)으로 배타적 사용권을 획득했다. 하지만 이미 달러종신보험 상품이 다른 회사에서 출시, 배타적사용권을 받은데다 변동금리를 적용하는 것도 독창성이 없다며 의아하다는 반응이다.

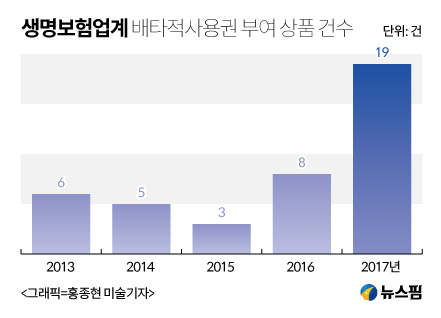

보험상품의 특허라고 할 수 있는 '배타적 사용권'을 남발함으로써 가치를 떨어뜨리고 있다는 비판도 나온다. 배타적 사용권은 독창적인 상품을 개발한 회사의 이익을 보호하기 위해 일정기간 동안 해당 상품을 독점적으로 판매할 수 있는 권리다.

◆ 달러 금리 연동...독창성 없다

26일 보험업계에 따르면 생명보험협회 신상품위원회는 지난 22일 배타적사용권승인 심사에서 메트라이프 달러종신보험의 3개월 배타적사용권을 결정했다.

|

메트라이프는 업계 최초 달러종신보험이라고 주장한다. 하지만 이미 지난 2003년 푸르덴셜생명이 ‘달러종신보험’을 출시, 배타적사용권을 획득했다. 같은 달러종신보험에 2개의 배타적사용권을 부여한 셈이다.

다만 푸르델셜생명은 확정금리로, 메트라이프는 변동금리(공시이율)로 적립금 이율을 적용한다는 게 차이다.

그렇지만 변동금리 적용도 배타적 사용권을 획득할 정도의 독창성을 가진 건 아니라는 평가다. 현재 판매하고 있는 종신보험은 변액종신이 아니면 모두 변동금리를 적용한다. 기준이 되는 채권 금리가 국채(일반 종신보험)인가 아니면 미국 회사채(메트라이프 달러종신보험)인가만 다를 뿐이다.

푸르덴셜생명은 지난 7월에 ‘달러 평생소득변액연금보험’으로 국내에 달러자산 연동투자 개념을 선보였지만, 배타적사용권은 획득하지 못했다. 기존 ‘원화 평생소득변액연금보험’과 상품 구조가 동일하다는 게 가장 큰 이유였다.

메트라이프가 업계 최초라고 주장하는 것은 이미 푸르덴셜생명이 앞서 도입한 개념이다.

◆ 원화고정납입옵션...저축성으로 둔갑 우려도

메트라이프가 배타적사용권 신청시 독창성이 있다고 주장한 ‘원화고정납입옵션’도 마찬가지로 보험업계에서 사용하는 적립보험료 개념과 비슷하다는 지적이다.

원화고정납입옵션은 보험료를 달러 대신 원화로 납입하는 기능이다. 실제 보장을 위한 위험보험료 대비 최대 2.3배까지 원화로 보험료를 더 낼 수 있다. 이는 손해보험사 상품에서 고객이 납입하는 돈을 불려 적립금을 쌓게 하는 부가보험료와 닮았다. 또 생보업계의 자동추가납입기능과 사실상 같은 개념이다.

보험업계 관계자는 “원화고정납입옵션에 추가납입을 2배 이상 할 수 있게 했다는 것은 종신보험을 저축성보험처럼 판매하기 위한 것일 수 있다”며 “보장성보험인 종신보험은 저축성보험보다 사업비를 많이 차감하기에 돌려받는 돈이 적어 실망을 할 수 있다”고 설명했다.

◆ 달러자산 투자...가성비 낮고 리스크 높아

|

메트라이프 달러종신보험은 달러자산에 금리를 연동한다. 따라서 보험료산출이율(예정이율)을 경쟁사보다 최대 0.5%포인트 높여 보험료를 17% 낮췄다고 강조한다. 그만큼 가성비가 좋다는 의미다.

하지만 현재 판매하고 있는 상품의 보험료를 비교해보면 가성비도 높지 않다. 메트라이프 달러종신보험에 가입하기 위해 납입해야 하는 보험료는 약 24만5000원(달러/원 환율 1100원 기준, 40세, 남성, 1억원, 20년 월납)이다. 같은 조건으로 삼성생명 ‘The안심종신보험’과 ‘변액유니버셜보험’ 보험료는 각각 24만9000원, 23만6000원이다.

달러자산에 연동되기 때문에 환율 영향을 받는다. 달러화 강세가 되면 더 많은 보험료를 납입해야 상품 유지가 가능하다. 즉 가성비는 높지 않고 리스크는 높은 셈이다.

보험업계 상품개발팀 관계자는 “메트라이프 ‘달러종신보험’은 기존에 있던 개념을 옴니버스식으로 재구성한 상품에 불과하다”며 “최근 배타적사용권을 남발되고 있는 경향을 부정할 수 없다”고 우려했다.

[뉴스핌 Newspim] 김승동 기자 (k87094891@newspim.com)