장기 가치투자 에선 황제주 투자 시기 고민 불필요

[편집자] 이 기사는 4월 27일 오후 5시01분 프리미엄 뉴스서비스'ANDA'에 먼저 출고됐습니다. 몽골어로 의형제를 뜻하는 'ANDA'는 국내 기업의 글로벌 성장과 도약, 독자 여러분의 성공적인 자산관리 동반자가 되겠다는 뉴스핌의 약속입니다.

[뉴스핌=강소영 기자]사상 최고가 경신을 이어가고 있는 중국 A주의 황제주 '구이저우마오타이(貴州茅台, 귀주모태 600519.SH). 대부분의 A투 투자자들은 황제주의 주가 고공행진에 감탄하면서도 섣불리 투자에 나서지 못한다. 높은 가격에 투자 수익을 노릴 만큼 주식을 많이 담기도 힘들기 때문. A주 개인투자자의 70%는 구이저우마오타이 종목 300주(1회 거래단위 100주)를 사기도 힘들다고 한다. 또한 '지금 들어가면 상투를 잡는 것이 아닐까'라는 불안감도 고액 주식의 투자를 망설이게 하는 요인이다.

4월 중순 이후 A주가 조정을 받으며 하락 추세를 이어가고 있는 와중에도 역대 최고가인 주당 420위안(약 68000원)을 기록한 구이저우마오타이. 지금 투자해도 늦지 않을까? 중국의 유력 경제전문 매체 신랑차이징(新浪財經)은 미국의 황제주로 꼽히는 버크셔해서웨이(Berkshire Hathaway /BRK.A)와의 비교를 통해 구이저우마오타이의 투자가치를 점검해 눈길을 끌었다. 글로벌 투자자의 입장에서도 중미 양대 주식시장의 황제주 비교 분석은 눈여겨볼 만한 정보다.

◆ 두 황제주의 주가 성장성 '무승부'

버크셔해서웨이는 워럿 버핏의 투자 지주회사로 미국 증시에서 가장 비싼 주식이다. 한 주 당 주가가 우리 돈 2억원을 넘는다. 주가가 천문학적 수준까지 오르며 최고가 자리를 꿰찬지 오래지만 지난 2월 주당 주가가 25만달러를 돌파하며 또다시 신기록을 세웠다. 미국 증시에서 주가가 두 번째로 비싼 씨보드(Seaboard)의 4275달러와도 엄청난 차이가 난다. 중국 최고가 주식과 비교하면 버크셔해서웨이 주식 한 주는 구이저우마오타이 주식 4000주와 맞먹는다.

중국 A주의 황제주 구이저우마오타이도 중국 증시 내에선 최고가 주식으로 위용을 뽐내고 있다. 주류 업종 분야에선 시가총액이 세계 최고 수준이다. 시가총액 기준 중국 10대 상장사 가운데 유일한 비은행 업종 종목이기도 하다. 일부 기관투자자들은 구이저우마오타이의 주가가 주당 500위안까지 어렵지 않게 오를 것으로 전망하고 있다.

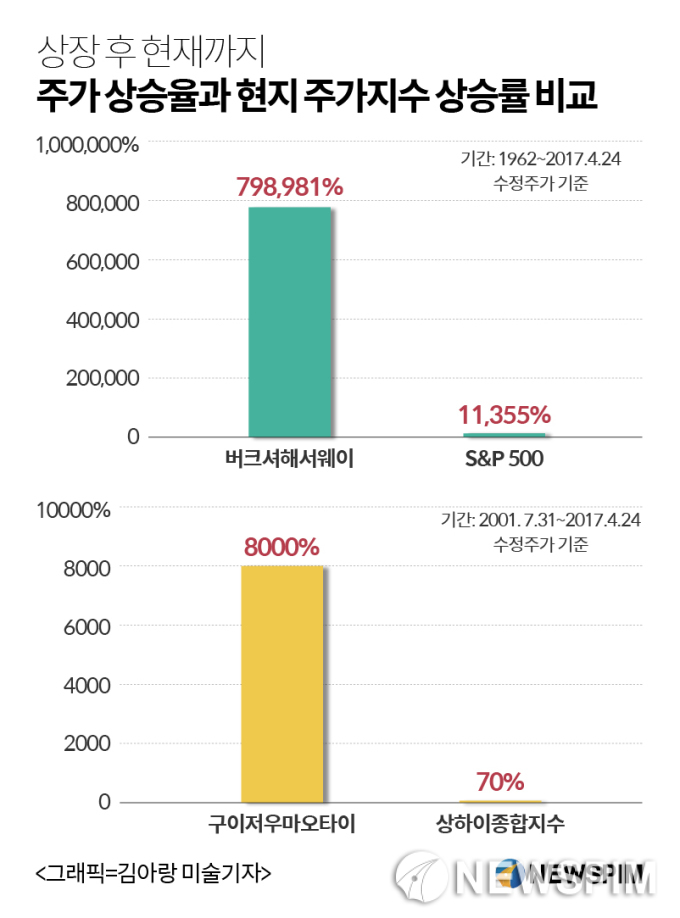

두 주식의 주가 상승률은 상상을 초월하는 수준이다. 버크셔해서웨이는 지난 1962년 워런 버핏이 인수 한 후 주가가 거의 798,981%(약 8000배) 가까이 뛰었다. 같은 기간 미국의 S&P500지수는 약 114배 올랐다. 워런 버핏은 당시 도산 위기에 몰린 섬유회사를 인수해 보험회사로 전환시켰다. 그는 천문학적 주가에도 주식 액면 분할을 거부하며 주가가 앞으로도 '눈덩이'불어나듯 상승할 것이라고 밝히기도 했다.

버크셔해서웨이는 매출을 기준으로는 미국의 12대 기업, 수익성 기준으로는 14대 회사다. 보험과 재보험 사업이 주 영업분야로 보험 분야에선 AIG의 뒤를 이어 두 번째로 큰 회사다. 재미있는 점은 회사 규모가 이토록 방대하고 주가가 높음에도 어떠한 주가지수에도 편입되지 않았다는 점이다.

중국의 구이저우마오타이는 버크셔해서웨이에 비하면 기업 조직과 투자 구조가 단순한 편이다. 고량주 판매가 주 영업 분야이며 버크셔해서웨이와 달리 다른 기업에 대한 지분 투자를 하지 않고 있다.

2001년 상장 당일 개장가 34.51위안이었던 구이저우마오타이는 16년이 흐름 지금 주가가 수정주가 기준 주당 2256.58위안에 달한다. 주가가 상승률로 계산하면 8,000%에 달한다. 이 기간 상하이종합지수는 70% 상승했다.

|

두 회사는 현금 자산이 '매우' 풍부하다는 또 다른 공통점이 있다. 다시 말해 금고에 돈은 넘쳐나는데 쓸 곳이 부족한 상황이다.

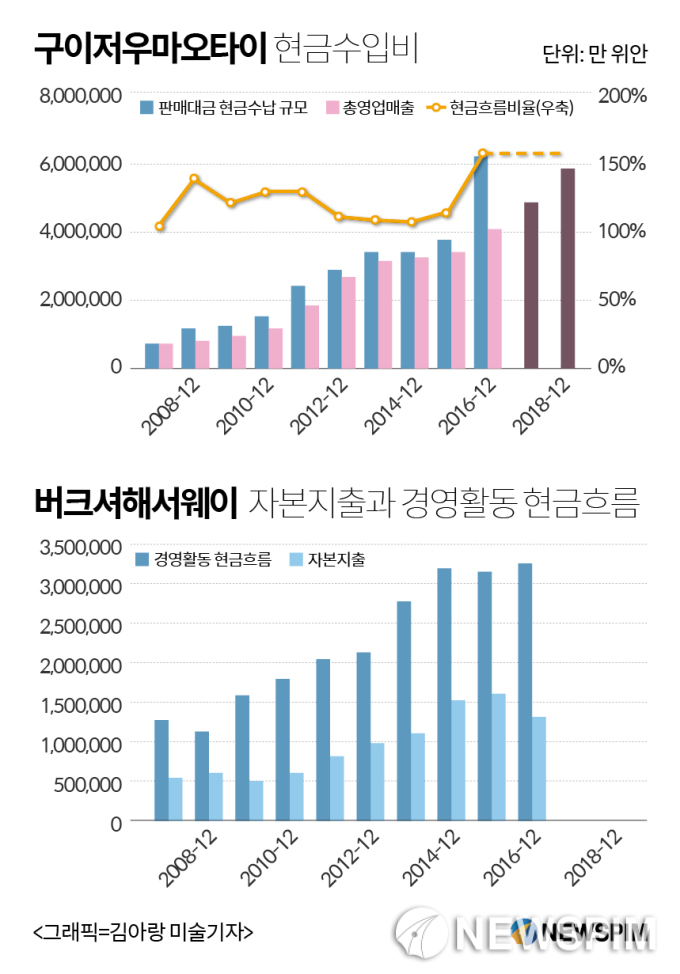

최신 자료에 따르면, 2016년 버크셔해서웨이의 현금흐름은 280억4000만달러를 기록했다. 과거 40년 동안 워런 버핏은 경영활동 현금흐름을 통해 대량의 우량 기업을 인수했다.

2016년 마오타이구이저우의 현금자금은 약 668억5000만위안으로 집계됐다. 2015년보다 거의 두 배가 늘어났다. 전체 자산에서 현금 자산이 차지하는 비중이 74%에 달한다.

|

◆ 배당실적은 구이저우마오타이가 압도적 勝

두 기업 모두 수중에 막대한 현금 자산을 보유하고 있지만 돈을 사용하는 방식은 서로 다르다. 버크셔해서웨이는 막대한 현금으로 미국의 유명 아이스크림 기업 데어리퀸(DQ), 캔디 회사 그린애로(Green Arrow), 가공식품 기업 하인즈(HEINZ), 보험사 가이코(Geico)와 쾰른 재보험(Gen Re) 등 우량 기업 인수에 돈을 아끼지 않고 있다.

그러나 주주에 대한 배당 실시는 매우 인색하다. 무배당 원칙은 워런 버핏의 경영 이념이기도 하다. 1967년 주주에게 주당 10달러의 배당을 진행한 후 한번도 배당을 하지 않았다. 무배당 원칙이 버크셔해서웨이의 '특징'이자 미국 주식에서 높은 주가를 기록하는 요인이 되고 있다는 분석도 있다.

반면 구이저우마오타이는 배당 측면에서는 '인심'이 후한 기업이다. 2006년 A주 최고가 주식의 자리에 오르기 전에도 금액이 많지는 않았지만 여러 차례 배당을 실시했다. 2006년 이후 주가가 급등하면서는 배당 규모도 함께 커졌다.

2006년 10주당 12.9위안이던 현금 배당액은 2016년 67.87위안으로 올랐다. 지난해 구이저우마오타이가 현금 배당으로 사용한 금액은 85억위안(약 1조 3900억원)에 이른다. 재미있는 점은 중국 A주에서는 현금 배당에 후하다는 특징이 구이저우마오타이의 주가 상승을 자극하는 중요 요인으로 작용하고 있다.

◆ 황제주 투자 '늦었다고 생각할 때가 가장 빠른 시기', 투자 안정성은 버크셔 勝

|

구이저우마오타이와 버크셔해서웨이는 각 시장의 황제주로서 현지 개인 투자자들이 쉽게 다가가기 힘든 수준의 높은 주가를 형성하고 있다.

오를 대로 오른 황제주, 투자하기엔 이미 늦은 것일까? 신랑차이징은 이러한 질문에 그렇지 않다는 결론을 내렸다.

단타 매매를 통한 투기를 노리는 것이 아니라면 황제주는 언제 매수에 나서도 늦지 않다는 것. 실적과 펀더멘탈이 안정적인 한 장기 가치 투자의 차원에서는 매수 시기에 큰 고민을 하지 않아도 된다고 조언했다.

구이저우마오타이와 버크셔해서웨이의 주가가 장기간에 걸쳐 꾸준히 상승해 온 것은 투기의 결과가 아니라는 것. 이들 종목은 회사 경영과 주가 방어를 위해 스스로 노력을 해오고 있다고 평가했다.

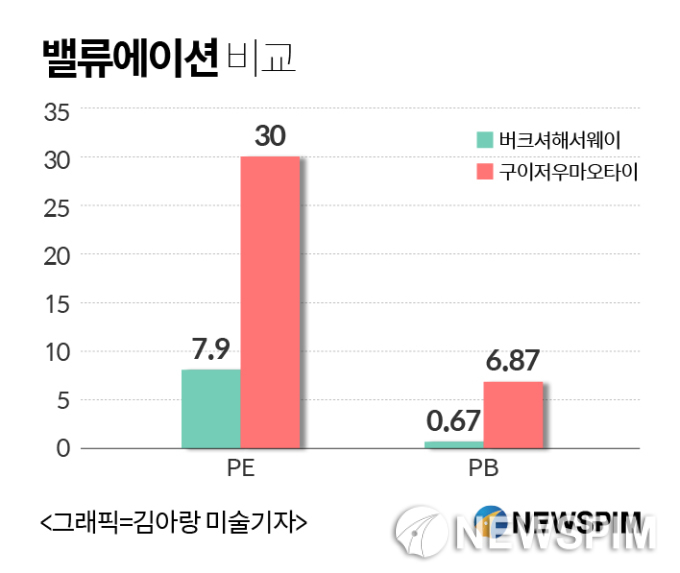

그러나 굳이 구이저우마오타이와 버크셔해서웨이 두 종목을 상대로 투자 안정성을 따진다면 후자가 조금 유리하다고 봤다. 주가는 버크셔해서웨이가 구이저우마오타이 보다 훨씬 높지만 밸류에이션은 훨씬 낮기 때문.

버크셔해서웨이 주식의 주가수익배율(PE)과 주가순자산비율(PB)은 각각 7.9배와 0.67배 수준이다. 올해 4월 이후 하루 평균 주식회전율도 0.14%로 변동성도 매우 적다.

지난 2012년 워런 버핏은 주주에게 보내는 서신에서 버크셔해서웨이 주식의 PB가 1.2배 아래로 내려가면 자사주를 가능한 많이 되사겠다고 밝혔다. PB가 1.2배에 이르지 못했다는 것은 버크셔해서웨이의 주가 상당히 저평가되고 있음을 시사한다고 그는 밝혔다. 그는 주가가 저평가된 '기회'를 틈타 우량주인 버크셔해서웨이 주식 보유량을 늘릴 것이라고 강조했다.

◆ 안정적인 경영진 유지, 황제주 자리 등극의 비결

구이저우마오타이와 버크셔해서웨이는 경영진의 임기가 길어 경영 구조가 안정적이고, 지분 보유 밀집도가 높다는 공동점도 있다.

워런 버핏은 1970년부터 47년 동안 버크셔해서웨이 회장과 이사회 주석을 맡고 있고, 기타 이사회 구성원의 평균 재임 기간도 20년에 육박했다.

구이저우마오타이는 설립 시기가 이보다 훨씬 늦어 이사회 구성원의 재직 기간이 다소 짧지만 대표 이상인 위안런궈(袁仁國)는 1999년 이후 18년째 구이저우마오타이의 총사령관 역할을 이어가고 있다. 기타 고위 임원의 평균 재직 기간도 6년 이상이다.

지분 집중도를 보면 2016년 기준 버크셔해서웨이의 최대 주주는 뱅가드그룹(The Vanguard Group)으로 8.64% 지반을 보유하고 있다. 블랙록(BlackRock), 스테이트스트리트(State Street Coproration)와 빌 게이츠도 5% 이상의 지분율을 가지고 있다.

구이저우마오타이의 지분 집중도는 더욱 높다. 최대 주주는 마오타이주그룹으로 61.99% 지분을 장악하고 있다.

이 밖에 홍콩중앙결산유한공사, 중국증권금융 등 준정부기관 성격을 띠는 기관과 유명 보험과 펀드 등 민간 기관투자자들도 1% 이상의 지분을 보유, 10대 주주에 이름을 올리고 있다.

[뉴스핌 Newspim] 강소영 기자 (jsy@newspim.com)